5种加密货币交易技巧(由交易者提供)

一个无利可图或略有获利的交易者与一个利润丰厚的加密货币交易者之间的区别通常只是对交易者的心态和策略的一些细微调整.

本指南分享了5条鲜有谈论的内容 加密货币交易技巧 将您提升为交易者的新高度。从逻辑上讲,本文不是交易或投资建议,您只应将其视为教育材料.

不要在明显的位置设置止损

在撰写本文时, 超过40亿美元 被交易 比特币保证金交易 每天.

这意味着 比特币期货 现在,期权的流动性大大超过衍生产品为其指数价格所使用的基础现货市场.

比特币衍生品交易所的庞大规模,再加上这些平台上的大多数交易者使用很高的杠杆这一事实,使得大型交易者和对冲基金相对容易地将价格短暂推向某个特定方向并导致级联清算.

这是正确的 止损 放置是每个比特币交易策略的关键组成部分。大多数零售交易者将止损设在图表上非常明显的高点或低点.

经验丰富的加密货币交易者都知道这一点,并经常尝试通过这些关键点发送价格以触发止损.

如果他们成功了,他们通常 触发挤压 他们可以通过在该方向进行头皮交易或通过使用流动性来填补相反方向的头寸来获利.

为了避免被追捕, 不要 在图表上明显的摆动点设置止损。取而代之的是,将挡块设置为稍高于摆动点(如果是短路点)或低于摆动点(如果是渴望)。另外,您也可以将尾随的ATR用于止损.

寻找价格压缩

市场从压缩周期转向扩张周期.

当市场紧缩时,大型交易商往往会填补空缺,大量“能量”集中在非常狭窄的范围内。一旦市场离开该范围,所有这些能量就会像弹簧一样释放,从而导致市场扩张,并且趋势不止于此.

因此,一个强大的交易技巧是寻找价格压缩的这些区域,然后在任一方向上进行突破以努力应对随后的趋势。.

现在您可能想知道:如何确定价格压缩区域?

有几种方法。最简单的方法是通过查找“里面的蜡烛日线图上的模式”,其中前一根蜡烛的高点和低点完全吞噬了当前蜡烛.

交易者还可以使用更传统的波动率指标,例如 布林带 或者 唐契安海峡, 指标的高低读数之间的狭窄范围表示价格压缩.

密切关注BitMEX资金

在衍生品交易所上 Bitmex或Deribit, 资金是在多头和空头之间交换的费用。此费用不支付给交易所本身.

这 资金费用 基于交易所的价格偏离其基础“指数价格”的程度,该指数价格是通过现货交易所的组合的市场价格计算得出的价格.

如果价格低于指数价格,则资金通常会变成负数,这意味着空头多头。另一方面,如果价格高于指数价格,则资金通常会转为正数,这意味着多头正在支付空头.

因此,资金可用于衡量市场的哪一方采取了更为激进的立场.

例如,如果资金为负数,我们可以推断出空头以显着杠杆作用堆积。这将使当前水平的空头交易变得不那么有趣,而由于可能会出现短暂的紧缩,持续出现负资金.

也就是说,必须注意,BitMEX资金并不是价格预测指标,但对于交易者而言,这是形成方向偏差的非常有效的统计数据.

不要试图预测趋势反转

“市场可以保持非理性的状态,其持续时间长于可以承受的时间”,这是华尔街著名的智慧。交易加密货币一段时间的人都知道趋势 通常持续更长的时间 超出所有人的预期.

因此,在开立任何加密货币交易之前,请记住,一直走高的通常会一直走高,而一直走低的通常会一直走低.

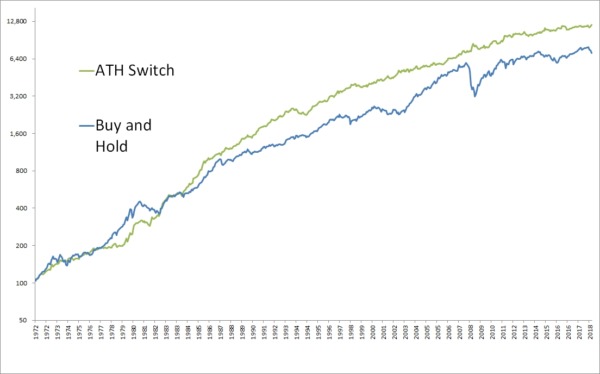

实际上,在股市中, 购买历史最高水平的股票, 优于仅购买和持有的投资组合.

因此,下一次您试图抓住一把落刀并预测硬币的趋势变化时,只要知道遵循趋势会更有收益。高买高卖,或低卖低买.

量化优势

被低估的加密货币技巧之一是量化您的交易优势。在交易者开始交易之前,只有一小部分交易者这样做,这将给您带来明显的优势.

无论您是当日交易,进行加密货币周转交易还是仅进行投资,这都是您拥有可靠策略的关键.

每当您进行加密货币交易时,您都在与数以千计的交易多年的交易者或使用自动策略运行机器人的交易者竞争。简单的交易提示不足以与这些人抗衡,您需要统计数据来支持您的策略.

如果您打算量化交易优势,则有两个主要选择.

简单的解决方案是打开电子表格并手动浏览过去的加密货币图表,同时记下平仓和结果时将要进行的所有交易.

但是,这种方法不仅非常耗时,而且很容易产生偏差.

更好的选择是学习一种编程语言,例如 松本 或Python并运行自动回测.

这样做可以为您提供有关策略的高度精确的统计信息,例如其权益曲线,最大跌幅,夏普比率等.

此外,在将加密货币交易系统转换为代码之后,现在没有什么可以阻止您将其完全自动化为交易机器人。这不仅消除了交易中的偏见,而且还使您能够更快地对加密交易机会做出反应.

就是说,请记住,如果您的技术分析基于诸如手动绘制的趋势线之类的指标或其他高度主观的系统,则尝试自动执行此操作可能会很麻烦.