Jak decentralizované finance nově definují bankovnictví?

Daniel Elias

Daniel Elias

Marketing, Jibrel

Jednou z nejzajímavějších možností, kterou decentralizované sítě nabízejí, je schopnost budovat decentralizovaný finanční svět.

DeFi (Decentralized Finance) předpokládá budoucnost, ve které mohou být všechny tradiční bankovní služby nabízeny prostřednictvím decentralizované sítě a vynucovány pomocí chytré smlouvy. Umožnilo by to spotřebitelům samostatně si půjčovat a splácet peníze, umožnit investorům nakupovat cenné papíry kryté aktivy a vidět transakce prováděné bezpečně při dodržení příslušných předpisů.

I když je úschova institucionálního stupně základním stavebním kamenem nezbytným k dosažení tohoto cíle, schopnost tokenizovat různá aktiva je druhou stranou mince. Trh s bezpečnostními tokeny v hodnotě 10 bilionů dolarů se odvíjí a kombinuje sílu technologie blockchain se standardizovanými cennými papíry.

Co tokenizace dosahuje?

Kryptoměny byly po většinu své existence z velké části považovány za měny, a to v nemalé míře kvůli původnímu záměru bitcoinu. Jak však vesmír postupuje, cíle kryptoměn se rozšířily.

Spíše než držet tržní a často abstraktní hodnotu, tokenizace umožňuje krytí tokenů aktivy, jako jsou drahé kovy. nemovitosti nebo vlastní kapitál společnosti. To jim tedy poskytuje skutečnou hodnotu a zároveň poskytuje řadu vylepšení pro investory i spotřebitele, například:

- Částečné vlastnictví & likvidita těžko rozdělitelná aktiva, jako jsou komerční nemovitosti a výtvarné umění, se i nadále vyznačují nízkou likviditou a vysokými jednotkovými náklady.

- Trhy 24/7 které jdou mnohem dál než je obvyklé na akciovém trhu, 9:30 – 16:00 (EST), typická pracovní doba. Tokenizovaná aktiva by se obchodovala stejným způsobem jako BTC nebo ETH.

- Rychlé vypořádání má potenciál zvýšit rychlost vypořádání u cenných papírů a vypořádat transakce během několika minut oproti dnům.

- Snížení nákladů v administrativních, středních a zadních kancelářích a dodržování předpisů může být díky automatizaci výrazně sníženo. Patří mezi ně činnosti, jako jsou distribuce, odkupy a hlasování prostřednictvím proxy, které lze naprogramovat pomocí inteligentních smluv, aby se zvýšila efektivita.

Tokenizace nemusí narušovat celý investiční proces; jejím cílem je pouze jej zefektivnit odstraněním prostředníků a snížením nákladů.

Příkladem toho je regulační zátěž, jako je KYC a AML, které lze naprogramovat na úrovni sítě. Společnost to může udělat tak, že jejich tokenizované nemovitosti lze převést pouze na dříve schválené osoby KYC / AML s bydlištěm v konkrétních zemích.

Identita investora by byla propojena s peněženkou kryptoměn. Pokud se investor pokusí vyměnit žetony neschválenému jednotlivci, transakce selže. To eliminuje potřebu, aby každá strana prováděla náležitou péči u každého investora, a dělá to tak, že to musí být provedeno pouze jednou.

Ačkoli tokenizace nezaručuje likviditu, poskytuje investorům přístup k cíleným příležitostem, které by jinak byly mimo dosah. To může zahrnovat například schopnost nákupu kapitálu ve formě tokenů v konkrétní budově.

Pokud to vezmeme do extrému, mohlo by to vést majitele aktiv ke sdružování aktiv způsobem, který dříve nebyl možný, těžit ze zvýšeného přístupu ke kapitálu. Ačkoli to bude muset probíhat v rámci stávajících regulačních pokynů, bezpečně zajištěné tokeny by mohly povzbudit globální investory k investování do dříve lokalizovaných příležitostí.

Co je to současná krajina?

Tokenizace není ani zdaleka hotový produkt. Zůstávají problémy v tom, jak zajistit, aby byl token skutečně podpořen aktivem, které má být, stejně jako problémy při zajišťování vynucování tohoto.

Předpisy týkající se kryptoaktiv jsou obecně v mnoha jurisdikcích nejasné a v této podskupině nejsou přesnější. Zatímco tokenizace zůstává v plenkách, ve vesmíru narůstá počet účastníků.

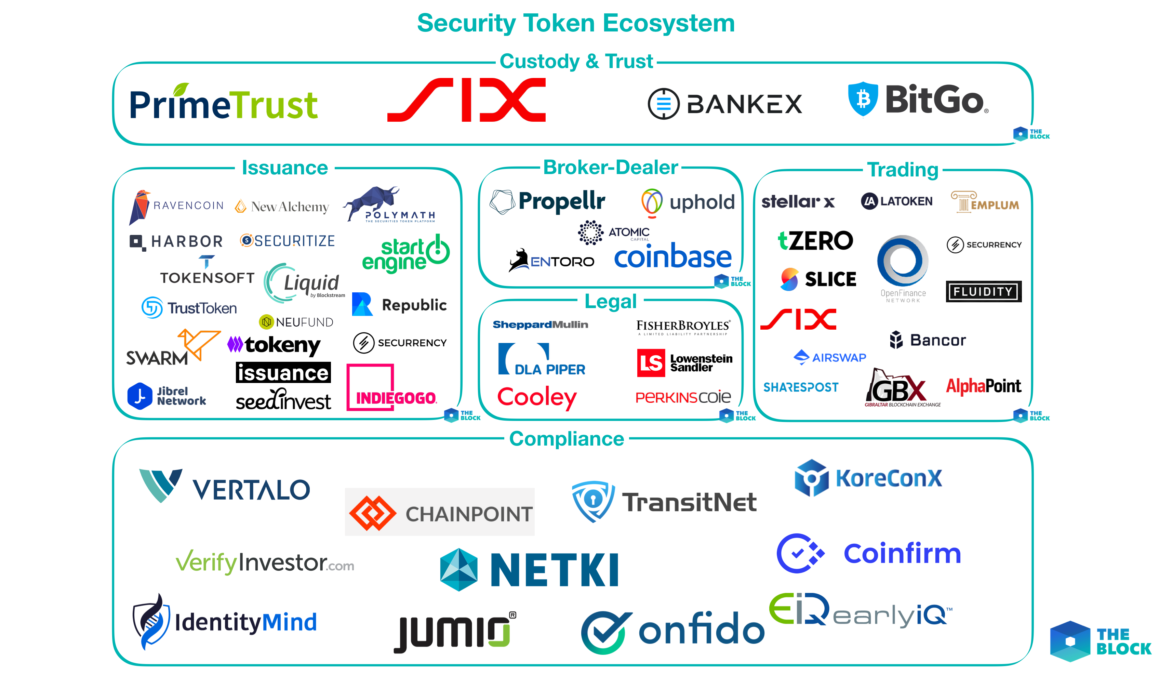

Ekosystém bezpečnostních tokenů (Blok)

Ekosystém bezpečnostních tokenů (Blok)

Tyto společnosti v současné době budují velkou část infrastruktury potřebné pro tokenizovaná aktiva.

I když budou muset být vytvořeny další služby, včetně služeb tržních dat a výzkumu / hodnocení, které jsou společné pro tradiční trhy, ale vytvářejí se základy.

Podle a zpráva PWC, 28 nabídek bezpečnostních tokenů (STO) zvýšilo v roce 2018 442 milionů dolarů, přičemž se očekává, že toto číslo dramaticky vzroste v letech 2019–2020.

Jeden takový STO, tZERO (dceřiná společnost gigantu elektronického obchodu Overstock), je dobrým příkladem toho, jak mohou tokenizovaná aktiva v praxi fungovat.

Více než 1 000 investorů po celém světě přispělo k počátečnímu zvýšení STO ve výši 134 milionů USD, přičemž zakoupené tokeny mohly být drženy buď brokerem, nebo ve vlastních osobních peněženkách. Po spuštění platformy tZERO v roce 2019 budou tyto tokeny volně obchodovatelné.

Samotná společnost si klade za cíl vybudovat obchodní platformu speciálně navrženou pro tokenizovaná aktiva a podepsala a obchod s private equity firmou, která umožňuje obchodování se vzácnými minerály, jako je kobalt, na platformě.

Přestože se většina pozornosti soustředila na emise a obchodování, nejdůležitějším aspektem, který investorům umožňuje podílet se na DeFi, je pravděpodobně odnětí řešení.

Švýcarská burza SIX vyvíjí obchodní platformu pro tokenizovaná aktiva, známou jako SIX Digital Exchange. To bude spadat pod stejná švýcarská finanční nařízení jako základní burza a bude to „plně integrovaná infrastruktura obchodování, vypořádání a úschovy“ pro digitální aktiva, která má být rozšířena o aktiva jako výtvarné umění.

Většina doposud uložených opcí na správu kryptoměn byla spuštěna prvními společnostmi v oblasti kryptoměn, jako jsou Coinbase nebo Xapo. Nemělo by být překvapením, že depozitní řešení pro tokenizovaná aktiva zavádějí stávající společnosti poskytující finanční služby vzhledem k jejich regulačním znalostem a blízkému vztahu k tradičním aktivům.

Další švýcarský subjekt, investiční banka Vontobel, spustila Digital Asset Vault, aby poskytla bankám a správcům aktiv řešení obchodování a úschovy. Nabídka společnosti Vontobel opět navazuje na stávající předpisy, které již u běžných aktiv dodržují.

Vzhledem k tomu, že tokenizace se v příštích letech stane populárnější, je pravděpodobné, že dramaticky vzroste počet zúčastněných stran, a to jak od kryptoměn, tak od stávajících finančních institucí.

Jibrel’s Vision

Schopnost tokenizovat aktiva v reálném světě a přivést je „on-chain“ je klíčovou součástí vize Jibrelu. Existuje několik různých typů takových aktiv, které je třeba tokenizovat, včetně:

- Měny a komodity (pro ukládání a převod hodnot)

- Dluhové nástroje (pro automatizované půjčování)

- Sekuritizované dluhové nástroje (k obchodování)

Jcash je jeho zastoupením a poskytuje digitální tokeny kryté měnou (například EUR, USD, GBP a KRW). Tyto „Kryptofiaty“jsou plně krytí svými podkladovými aktivy, což znamená, že si zákazníci mohou být jisti, že jejich aktiva jsou zaručena v případě, že společnost Jibrel přestane existovat nebo bude fungovat.

Fiatové měny jsou však pouze první z mnoha různých typů aktiv, která budou uvedena na trh.

Jibrel byla první společností, která provedla transakci Sukuk na blockchainu, pomocí Ethereum umožnila Al Hilal Bank prodat část emise islámských dluhopisů.

Tato emise je příkladem mnoha přírůstků efektivity, které vydavatelé mohou očekávat, včetně usnadnění clearingu a vypořádání, sníženého vystavení riziku vypořádání, nižších transakčních nákladů a sítě, která je funkční a kdykoli k dispozici.

Jibrel také uzavřel partnerství se skupinou SEED Group, jejímž cílem je tokenizovat jejich finanční aktiva ve výši 250 milionů USD.

V příštích 12 měsících přidá Jibrel k Jcash a pilotům, jako jsou výše uvedené, povolením používání a transakcí komodit, nemovitostí a Sukuk / obligací přes Ethereum. To umožní mnohem širšímu spektru vlastníků aktiv tokenizovat svá aktiva a otevře příležitosti, které dříve neexistovaly.

Kromě toho, že je možné vydávání tokenů, existuje také požadavek na poskytnutí řešení úložiště a transakcí na institucionální úrovni.

To zahrnuje peněženky s Jwallet zamýšlel poskytnout zabezpečení na úrovni banky při zachování plné uživatelské kontroly. Umožňuje uživatelům prohledávat transakce a zůstatky způsobem, s nímž se seznámili bankovní zákazníci a institucionální investoři.

Budoucí iterace také usnadní podrobnou analýzu převodů a zůstatků a umožní regulované transakce, včetně kontrol KYC / AML na blockchainových adresách. Jedná se o kritické funkce, které budou ostřílení investoři vyžadovat, pokud mají převzít digitální aktiva.

Pokud se očekává, že institucionální investoři přijmou tokenizované cenné papíry, je poskytnutí takových řešení klíčovým krokem. Nemá smysl usnadňovat tokenizovaný svět, pokud existují omezená řešení digitálních aktiv připravená pro investory.

Zatímco většina krypto peněženky které v současné době existují, se primárně zaměřují na umožnění uživatelům odesílat a přijímat kryptoměny, Jwallet byl od základu navržen pro usnadnění používání kryptoměny.

Daniel Elias, Marketing ve společnosti Jibrel

Daniel Elias, Marketing ve společnosti Jibrel

Daniel je v marketingovém týmu Jibrel, blockchainové společnosti, která poskytuje měny, akcie, komodity a další finanční aktiva jako standardní tokeny ERC-20 na blockchainu Ethereum. Je růstovým hackerem se zkušenostmi v manažerském poradenství, který pomohl bankám jako JP Morgan, Goldman Sachs a HSBC s digitální transformací před přechodem na startupy.