Els inversors institucionals entraran aviat en criptografia: això és el que heu de fer el 2019

Piotr Wojdat

Cap de Due Diligence a Memoràndum. Capital,

Durant molt de temps, molta gent es pregunta quan i si els gestors dels principals fons institucionals començaran a invertir els seus poderosos recursos criptomonedes.

La pregunta correcta hauria de ser: per què els inversors institucionals haurien de considerar aquesta inversió? No és cap secret que les inversions criptogràfiques siguin de les més volàtils i arriscades disponibles en aquest moment. Quan, per exemple, un fons de pensions, per exemple, el principi fonamental de la qual és protegir el seu capital i minimitzar el risc, es convertirà en una cosa tan imprevisible i immatura com les criptomonedes?

Hi ha hagut una gran quantitat d’articles de la comunitat que suggereixen que molts inversors institucionals (també anomenats Smart Money) ho són a punt d’invertir bilions de dòlars al mercat de criptomonedes tan aviat com sorgeixin les condicions reglamentàries per a això.

Grans noms com Rockefeller, Rothschild o George Soros la inversió en criptografia ha esperonat la imaginació d’inversors individuals, recuperant les esperances d’un retorn al ràpid creixement i rendiments desorbitats de la inversió a finals de desembre de 2017 i gener de 2018.

Aquests articles afirmen que la principal raó per la qual aquestes institucions acabaran invertint en aquest mercat és “l’enorme potencial de desenvolupament impulsat per un desenvolupament posterior i una adaptació real de la tecnologia blockchain a l’economia”.

Tot i que aquesta tesi sona més o menys lògica i és difícil de discutir, al meu entendre, no és exactament així quan es tracta de fons institucionals.

La principal diferència entre un inversor individual i un inversor institucional és que un inversor individual considera la inversió a través del prisma del potencial de creixement, mentre que un inversor institucional ho fa a través del prisma del risc.

Com ja he esmentat, les criptomonedes semblen actius molt “poc interessants” per a institucions com ara els fons de pensions en aquest sentit. Hi ha alguna cosa que en última instància els pugui convèncer d’invertir en aquest mercat?

S’anomena coeficient de correlació

El coeficient de correlació és un indicador bastant bàsic que mostra si dos actius d’inversió es mouen en la mateixa direcció. El coeficient té un valor d’1 a -1, on 1 és una correlació totalment positiva. És a dir, els actius A i B es mouen en la mateixa direcció amb exactament el mateix rendiment, mentre que el coeficient de -1 significa una correlació negativa total, és a dir, 2 actius es comporten exactament inversament amb dinàmiques oposades. El coeficient al voltant de 0 no indica cap correlació.

Un bon exemple d’una forta correlació positiva és, per exemple, el preu del cru i el preu de les accions de les empreses mineres.

D’acord, però per què és tan important?

Quan es construeix una cartera d’inversions, és extremadament important seleccionar actius d’inversió de manera que es minimitzi el risc de pèrdues. Però, què significa això a la pràctica?

Suposem que la nostra cartera està formada per accions de companyies mineres, futurs de petroli, corona noruega (Noruega és famosa per les seves exportacions de petroli).

A primera vista, disposem d’actius molt diversificats (renda variable, matèries primeres, divises); ens sentim segurs. La cartera va molt bé; l’augment del preu del petroli fa augmentar les existències de la nostra empresa minera, mentre que la corona noruega també es reforça enfront d’altres monedes. La nostra cartera està molt per davant dels punts de referència del mercat; som genis de la inversió!

Tanmateix, al cap d’uns dies, el mercat del petroli cau, els preus es redueixen a una dotzena de punts percentuals, el mercat està en total pànic. Resulta que no només patim pèrdues pels contractes de petroli, sinó que les nostres accions i la corona noruega també estan en caiguda lliure. Hem perdut tots els nostres guanys en un tancar i obrir d’ulls i la nostra cartera perd força a tota velocitat malgrat que volíem limitar el risc d’aquestes pèrdues mitjançant la diversificació.

On ens hem equivocat?

El problema fonamental de la nostra cartera eren els actius d’inversió mal seleccionats, que contribuïen a les fluctuacions tumultuàries del valor de la nostra cartera. Els actius estaven fortament correlacionats; per tant, una disminució estàndard del preu dels contractes de petroli en un 3% va provocar que el valor de tota la cartera baixés fins i tot més enllà d’aquest valor. la forma de diversificació de carteres no ha complert la seva funció assumida.

Com podem controlar el risc??

Un dels indicadors crucials que fan servir els gestors de carteres d’inversions és l’anomenat Relació Sharpe.

Això indica la relació entre el risc potencial, mesurat per la volatilitat del preu d’un determinat actiu, i el retorn esperat de la inversió. En resum, la ràtio Sharpe ajuda els inversors a determinar si el gestor del fons assumeix el risc adequat en relació amb el retorn esperat de la inversió.

Com més alt sigui el valor de Sharpe, millor, ja que suggereix una rendibilitat suposada superior en relació amb un cert nivell de risc.

Ara per la part més interessant: podem millorar la nostra ràtio afegint actius no correlacionats a la nostra cartera, encara que siguin de risc molt alt..

Tornem al nostre exemple de cartera, que es basava pràcticament íntegrament en actius fortament relacionats amb el cru. Si afegíssim actius no correlacionats a la nostra cartera, per exemple, accions en empreses de transport (que fins i tot poden créixer a partir de preus més baixos del petroli), la nostra cartera estaria més diversificada i probablement perdria menys valor.

Per tant, on entren les criptomonedes?

Tots sabem que les criptomonedes són una inversió extremadament arriscada, però la característica més interessant d’aquest mercat és el seu coeficient de correlació amb el mercat financer tradicional..

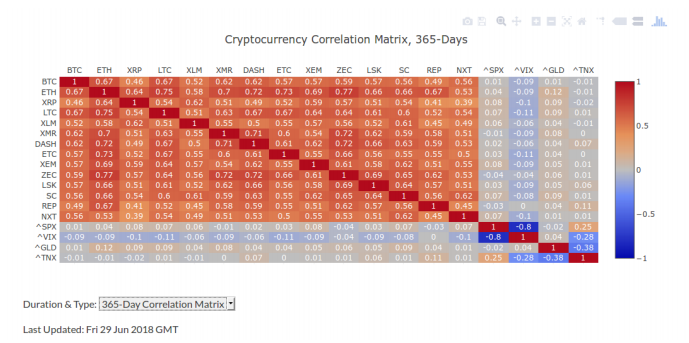

Com podem veure, totes les criptomonedes que figuren a la taula anterior estan estretament relacionades (amb un factor superior a 0,5). A la part inferior, veiem instruments financers “tradicionals” que serveixen de referència per a tot el mercat de capitals.

Per aclarir, SPX significa S&Índex P 500, VIX és l’índex de volatilitat del mercat (conegut col·loquialment com a “índex de la por”), GLD representa el mercat de l’or i TNX significa rendibilitat dels bons nord-americans a 10 anys.

En els 4 casos, veiem que la correlació amb el mercat de criptomonedes durant l’últim any fluctua al voltant de zero o fins i tot és negativa!

Aquesta és una prova matemàtica clau de la manca de correlació entre el mercat financer i el mercat criptogràfic!

Què significa això per a Crypto??

Els esforços dels gestors de fons d’inversió per augmentar la seva proporció de Sharpe els portaran a afegir criptomonedes a les seves carteres d’inversió, tot i que potser no comprenguin del tot la tecnologia en sí o les seves capacitats potencials en el futur. Per a ells, només importen les estadístiques històriques de la correlació d’aquest mercat amb les eines tradicionals d’inversió.

Com ja he esmentat, les seves decisions d’inversió es prenen sobre la base de fórmules i models estadístics i no per intents o desig de beneficis ràpids.

Al meu entendre, aquest és el factor més important que atraurà grans diners institucionals al mercat de les criptomonedes, que, com a conseqüència del caràcter deflacionista de les criptomonedes i del caràcter hiperinflacionari de les monedes fiduciàries al 99%, ha de conduir a preus més alts.

Per tant, es tracta de “quan” en lloc de “si”.

Per tant, si creieu en el desenvolupament d’aquesta tecnologia i heu mantingut la fe fins ara i si sou un inversor real, només tinc un missatge per a vosaltres … HODL!

Aportat per Piotr Wojdat

Piotr Wojdat és el cap de Due Diligence i Analytics de Memoràndum. Capital, una companyia d’inversió internacional centrada en actius basats en blockchain. La seva experiència en Capital Risc, Private Equity i Banca d’Inversions els permet proporcionar serveis exemplars als seus clients i grans oportunitats d’atracció d’inversions..