Институционалните инвеститори скоро ще влязат в Crypto – Ето какво трябва да направите през 2019 г.

Пьотр Войдат

Ръководител на надлежната проверка в Меморандум, Капитал,

Дълго време много хора питат кога и дали мениджърите на големи институционални фондове ще започнат да инвестират своите мощни ресурси криптовалути.

Правилният въпрос трябва да бъде: защо институционалните инвеститори изобщо трябва да обмислят такава инвестиция? Не е тайна, че крипто инвестициите са сред най-нестабилните и рискови налични в момента. Кога тогава пенсионният фонд, например, чийто основен принцип е да защитава своя капитал и минимизира риска, би бил въвлечен в нещо толкова непредсказуемо и незряло като криптовалутите?

Потокът от статии от общността предполага, че много институционални инвеститори (наричани още Smart Money) са готов да инвестира трилиони долари на пазара на криптовалути веднага щом възникнат регулаторните условия за това.

Големи имена като Рокфелер, Ротшилд или Джордж Сорос инвестициите в крипто са подбудили въображението на отделните инвеститори, съживявайки надеждите за връщане към бързия растеж и прекомерната възвръщаемост на инвестициите, наблюдавани в края на декември 2017 г. и януари 2018 г..

Тези статии твърдят, че основната причина, поради която тези институции в крайна сметка ще инвестират на този пазар, е „огромният потенциал за развитие, подхранван от по-нататъшното развитие и реалната адаптация на блокчейн технологията в икономиката“.

Въпреки че тази теза звучи повече или по-малко логично и е трудно да се оспори, според мен това не е точно така, когато става въпрос за самите институционални фондове.

Основната разлика между индивидуалния и институционалния инвеститор е, че индивидуалният инвеститор разглежда инвестицията през призмата на потенциала за растеж, докато институционалният инвеститор прави това през призмата на риска.

Както вече споменах, крипто валутите изглеждат много „неинтересни“ активи за институции като пенсионни фондове в това отношение. Има ли нещо, което в крайна сметка би могло да ги убеди да инвестират на този пазар?

Нарича се коефициент на корелация

Коефициентът на корелация е доста основен показател, който показва дали 2 инвестиционни актива се движат в една и съща посока. Коефициентът има стойност от 1 до -1, където 1 е пълна положителна корелация. Тоест активите A и B се движат в една и съща посока с абсолютно еднакви резултати, докато коефициентът -1 означава пълна отрицателна корелация – тоест 2 актива се държат точно обратно с обратна динамика. Коефициентът около 0 показва липса на корелация.

Добър пример за силна положителна корелация е например цената на суровия петрол и цената на акциите на минните компании.

Добре, но защо това е толкова важно?

При изграждането на инвестиционен портфейл е изключително важно да се подбират инвестиционни активи по такъв начин, че да се сведе до минимум рискът от загуби. Но какво означава това на практика?

Нека приемем, че нашето портфолио се състои от акции в минни компании, фючърси на петрол, норвежка крона (Норвегия е известна с износа си на петрол).

На пръв поглед имаме силно диверсифицирани активи (акции, стоки, валута); ние се чувстваме в безопасност. Портфолиото се справя много добре; покачващите се цени на петрола тласкат акциите на нашата минна компания, докато норвежката крона също се засилва спрямо други валути. Нашето портфолио е далеч пред пазарните показатели; ние сме гении за инвестиции!

След няколко дни обаче пазарът на петрол се срива, цените се променят с десетина процентни пункта, пазарът е в пълна паника. Оказва се, че ние не само търпим загуби от петролни договори, но нашите акции и норвежката крона също са в свободно падане. Изгубихме всичките си печалби само за миг и портфолиото ни губи невероятна скорост, въпреки факта, че искахме да ограничим риска от такива загуби чрез диверсификация.

Къде сбъркахме?

Основният проблем на нашия портфейл бяха лошо подбраните инвестиционни активи, които допринесоха за бурните колебания в стойността на нашия портфейл. Активите бяха силно свързани; следователно, стандартно намаление на цената на петролните договори с 3 процента доведе до спадане на стойността на целия портфейл дори над тази стойност. формата на диверсификация на портфейла не успя да изпълни поетата функция.

И така, как можем да контролираме риска?

Един ключов показател, използван от мениджърите на инвестиционни портфейли, е т.нар Съотношение на Шарп.

Това показва връзката между потенциалния риск, измерен чрез нестабилността на цените на даден актив и очакваната възвръщаемост на инвестицията. Накратко, коефициентът на Шарп помага на инвеститорите да определят дали мениджърът на фонда поема подходящия риск по отношение на очакваната възвръщаемост на инвестициите.

Колкото по-висока е стойността на Шарп, толкова по-добре, тъй като предполага по-висока предполагаема възвръщаемост спрямо определено ниво на риск.

Сега за най-интересната част: можем да подобрим нашето съотношение, като добавим некорелирани активи към нашето портфолио, дори ако те са с много висок риск.

Нека се върнем към нашия примерен портфейл, който на практика се основаваше изцяло на активи, силно свързани със суров петрол. Ако добавим некорелирани активи към портфолиото си, например акции в транспортни компании (които може дори да нараснат от по-ниските цени на петрола), портфолиото ни ще бъде по-диверсифицирано и вероятно ще загуби по-малко в стойност.

И така, къде влизат криптовалутите?

Всички знаем, че криптовалутите са изключително рискована инвестиция, но най-интересната характеристика на този пазар е неговият коефициент на корелация с традиционния финансов пазар.

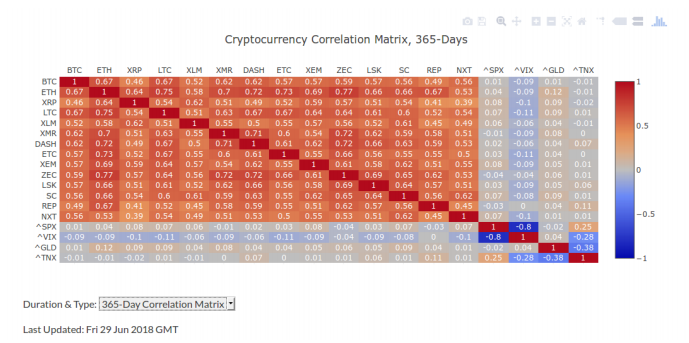

Както виждаме, всички криптовалути, изброени в горната таблица, са тясно свързани (с фактор над 0,5). В дъното виждаме „традиционни“ финансови инструменти, които служат като еталон за целия капиталов пазар.

За пояснение SPX означава S&Индекс P 500, VIX е индексът на волатилността на пазара (в разговорно наричан „индекс на страх“), GLD в общи линии означава пазарът на злато, а TNX означава доходност от 10-годишни американски облигации.

И във всичките 4 случая виждаме, че корелацията с криптовалутния пазар през последната година варира около нулата или дори е отрицателна!

Това е ключово математическо доказателство за липса на връзка между финансовия пазар и крипто пазара!

Какво означава това за крипто?

Усилията на мениджърите на инвестиционни фондове да повишат своя коефициент на Шарп ще ги накарат да добавят криптовалути към своите инвестиционни портфейли, въпреки че може да не разбират напълно самата технология или потенциалните й възможности в бъдеще. За тях значение имат само историческите статистически данни за връзката на този пазар с традиционните инструменти за инвестиране.

Както вече споменах, техните инвестиционни решения се вземат въз основа на формули и статистически модели, а не на предчувствия или желание за бърза печалба.

Според мен това е най-големият фактор, който ще привлече големи институционални пари на криптовалутния пазар, който в резултат на дефлационния характер на криптовалутите и хиперинфлационния характер на фиатните валути на 99%, в крайна сметка трябва да доведе до по-високи цени.

Следователно въпросът е „кога“, а не „ако“.

Така че, ако вярвате в развитието на тази технология и сте поддържали вярата досега и ако сте истински инвеститор, имам само едно послание за вас … HODL!

Принос от Piotr Wojdat

Piotr Wojdat е ръководител на „Проверка и анализ“ в Меморандум, Капитал, международна инвестиционна компания, фокусирана върху базирани на блокчейн активи. Техният опит в рисковия капитал, частния капитал и инвестиционното банкиране им позволява да предоставят образцови услуги на своите клиенти и големи възможности за привличане на инвестиции.