Llibre de reproducció de l’oferta de token de seguretat (STO)

Actualment, hi ha molta publicitat al voltant dels tokens de seguretat, sobretot perquè la SEC ha sufocat gairebé per complet l’ús de tokens d’utilitat com a valors no registrats. Les fitxes de seguretat evolucionen com una nova varietat de fitxes criptogràfiques, que no només compleixen plenament la normativa de la SEC, sinó que també estan recolzades per actius del món real..

Tot i que el mercat de les fitxes de seguretat evoluciona a un ritme bastant ràpid, la indústria encara està en els seus primers dies. Com a tal, hi ha nombroses zones grises al mercat presentades als compradors de fitxes, així com els models de negoci adoptats per empresaris i propietaris d’empreses que volen obtenir capital mitjançant mitjans regulats basats en blockchain.

Al llarg d’aquesta guia, us guiarem i us explicarem alguns dels conceptes i definicions bàsics relacionats amb els tokens de seguretat i les ofertes de tokens de seguretat (STO).

Què són els tokens de seguretat?

Què significa el testimoni de seguretat? Simplement, les fitxes de seguretat són fitxes basades en cadenes de blocs criptogràfiques que representen actius financers com bons, bitllets, obligacions, accions (accions), opcions i warrants. Tenir fitxes de seguretat que representen accions de l’empresa és una manera de posseir una part d’una empresa, sense prendre’n possessió.

Les institucions financeres governamentals i les empreses poden utilitzar fitxes de seguretat per recaptar diners per a diversos inversors a través de vendes multitudinàries basades en l’oferta de fitxes de seguretat (STO). Es promet als inversors STO guanys en forma de dividends, recompenses de participació (tipus d’interès) o augment del valor de l’empresa.

Les fitxes de seguretat tenen un mínim de liquiditat en comparació amb els valors convencionals (valors amb suport paper, com ara bons, accions, futurs, etc.). Amb els tokens de seguretat, els dividends dels inversors es poden pagar en una data predefinida en forma de tokens mitjançant un disseny específic contracte intel·ligent.

Una altra definició del testimoni de seguretat és que han de passar els tokens de seguretat "Prova de Howey", que va ser desenvolupat pel Tribunal Suprem per determinar si una operació es qualifica per ser considerada una forma de "contracte d’inversió". Segons la Securities Act de 1933, així com la Securities Exchange Act de 1934, les fitxes criptogràfiques que passin la prova de Howey es consideraran fitxes de seguretat, en lloc de fitxes de serveis públics. Per tant, les fitxes de seguretat estan sotmeses a requisits específics de registre i divulgació.

La prova de Howey considera que un testimoni criptogràfic és un testimoni de seguretat si implica:

1- Inversió de diners

2- Una empresa comuna

3- Expectatives de beneficis

4- Esforç laboral dels altres

Els observadors del mercat de criptomonedes poden marcar l’aparició de tres onades de fitxes de seguretat:

- La primera onada de fitxes de seguretat: fitxes de seguretat exemptes de la normativa SEC dels EUA. Els tokens de seguretat d’aquesta categoria utilitzen exempcions reglamentàries per a inversors rics i de bona reputació. Aquests tokens han estat utilitzats per inversors transfronterers. Aquesta onada de fitxes de seguretat va començar el 2017.

- La segona onada de fitxes de seguretat: fitxes de seguretat que revolucionaran la gestió d’identitats per produir una onada de fitxes de seguretat que compleixin la normativa de la SEC dels EUA. Les regulacions contra el blanqueig de diners (AML) i Know Your Customer (KYC) s’automatitzen mitjançant una nova tecnologia que se situa a la part superior de la capa blockchain dels contractes intel·ligents. La modificació de la normativa AML i KYC per països pot fer que les transaccions transfrontereres siguin més factibles i eficients. Aquesta onada de fitxes de seguretat va començar el 2018.

- La tercera onada de fitxes de seguretat: aquesta onada de fitxes de seguretat es basa en la reducció de riscos regulatoris i la recerca d’oportunitats financeres més innovadores. Aquestes fitxes de seguretat se centraran en millorar la liquiditat, augmentar les primes de liquiditat de negociació transfrontereres, promoure el compliment de les regulacions AML i KYC i reduir els temps de liquidació. La tercera onada té el potencial de simbolitzar adequadament els actius existents i automatitzar la gestió de dividends, així com els bloqueigs de token de l’equip STO (investing). El 2018 va sorgir el comerç de fitxes de seguretat, però això requeria organitzacions comercials de fitxes de seguretat com ara Security Token Alternative Trading Systems (ATS), que representen plataformes híbrides que es poden utilitzar tant per a l’emissió com per al comerç de fitxes de seguretat..

Com funcionen les fitxes de seguretat?

Les fitxes de seguretat funcionen per recaptar diners per a una empresa o una empresa. En realitat, com a forma de recaptar capital per a empreses emergents o empreses establertes, la STO representa una extensió lògica del concepte darrere de les ICO i les OPI. Només als Estats Units, cada any s’estableixen més de 650.000 empreses. Wall Street, Silicon Valley i els capitalistes de risc no proporcionen capital suficient per a totes aquestes noves empreses. Per tant, les ofertes de token de seguretat (STO) regulades i conformes a la llei proporcionen una nova font per al finançament necessari. Tot i que aproximadament 5.600 milions de dòlars es van recaptar mundialment a través d’ICO i STO el 2017, més de 36.000 milions de dòlars es van recaptar a través de les OPI només als Estats Units el mateix any. Està clar que les ICO i les STO no estan preparades per substituir la sortida a borsa, però poden servir com a alternativa viable per a moltes empreses.

Els tokens de seguretat també poden funcionar per ajudar a la tokenització o securitització d’actius existents en el món real. El procés de tokenització, que també es coneix com a cripto-fraccionament, d’actius mundials reals representa una altra oportunitat potencial per als tokens de seguretat. Els actius patrimonials mundials valoren al voltant de 70 bilions de dòlars i s’estima que els actius immobiliaris superen els 230 bilions de dòlars (180 bilions de dòlars en propietats residencials, 32 bilions de dòlars en propietats comercials i la resta en béns arrels agrícoles). Totes aquestes accions representen llavors per als tokens de seguretat, que formen un mercat que acaba de començar a emergir el 2018.

L’adopció massiva de fitxes de seguretat substituirà bona part del treball en paper actual que s’utilitza en el comerç de valors. Les fitxes de seguretat minimitzaran el cost global d’administració dels sistemes financers actuals. S’estima que el món pot estalviar fins a 6.000 milions de dòlars cada any, invertits en sistemes financers basats en paper, si s’adopten massivament les fitxes de seguretat entre els mercats de renda variable.

Què fan les fitxes de seguretat?

En totes les converses entorn de les fitxes de seguretat, pot ser difícil determinar què fan les fitxes de seguretat i què és només especulació. A més, és important ser conscient de quines qualitats són exclusives de les fitxes de seguretat i de quines instal·lacions ja estaven disponibles, però simplement es faciliten o són més eficients mitjançant l’addició de tecnologia blockchain.

Per exemple, ja era possible fraccionar els actius del món real, més sovint en forma d’inversions immobiliàries compartides. El que fa referència a aquests actius és fer més ràpida i senzilla la transferència de la propietat d’aquests actius fraccionats, així com reduir les despeses associades a aquesta transferència..

De la mateixa manera, el Reglament S ja donava accés a les empreses a inversions estrangeres. Els tokens de seguretat simplement serveixen com a mètode per utilitzar la Normativa S per a la venda de tokens.

Es considera que les fitxes de seguretat democratitzen el procés de recaptació de fons, però en realitat són menys democràtiques que les ICO i altres formes de finançament col·lectiu. A causa dels desafortunats abusos del sistema ICO, molts ara es veuen obligats a recórrer a les OST, cosa que deixa fora aquells inversors que poden no ser capaços de complir els requisits per convertir-se en un inversor acreditat en una OTS.

I què de cost? Tot i que alguns han especulat que finalment serà més assequible que les formes tradicionals de llançament de valors, actualment és més car. La majoria d’experts creuen que els preus s’equilibraran amb el temps i que és poc probable que realment vegem que l’emissió de fitxes de seguretat es converteixi en l’opció més assequible. I, per descomptat, un STO és més car de llançar que un ICO, però, per a alguns projectes, és possible que no tinguin cap altra opció al respecte si volen complir la normativa de la seva jurisdicció.

Quins són, doncs, els veritables avantatges de les fitxes i STO de seguretat?

Principalment, els avantatges radiquen en la velocitat, l’eficiència i els avenços tecnològics associats a la tecnologia blockchain.

Les lleis sobre valors són complicades i complicades i poden variar àmpliament de jurisdicció a jurisdicció. Això condueix a un malson de compliment per a aquells que vulguin transferir els seus valors. No obstant això, els contractes intel·ligents habilitats per a blockchain poden tenir codificades les regles de valors, de manera que només es poden negociar quan es compleix el compliment. Això proporcionarà a les empreses i inversors una protecció poderosa contra el frau en valors. Fins i tot les transaccions transfrontereres complicades seran molt més fàcils gràcies al blockchain.

La naturalesa sense friccions dels tokens de seguretat també hauria d’augmentar la liquiditat existent al mercat. Quan és més ràpid, més fàcil i més assequible intercanviar valors (en qualsevol forma que tinguin), això hauria de conduir a un major moviment al mercat.

La cadena de blocs també aporta un nou nivell de transparència als valors, cosa que facilita la supervisió del govern. Pot ser que això no resulti massa atractiu per a aquells criptògrafs puristes que prefereixen monedes descentralitzades sense cap participació governamental, però per a aquells que es troben al camp d’adopció massiva, tot allò que faci que els governs s’incorporin només es pot veure com alliberar el camí per a una major acceptació i utilització de la criptomoneda..

En essència, el que volen fer els tokens de seguretat és portar els avantatges de la cadena de blocs a l’espai de valors tradicionals. Les transaccions sense friccions, la transparència, els contractes intel·ligents i altres aspectes de la tecnologia blockchain haurien de millorar aquest mercat existent.

Què és una plataforma de testimoni de seguretat?

Molts dels intercanvis de criptomonedes actuals no fan la deguda diligència necessària als seus usuaris per identificar qui pot i no pot invertir en certs tokens de seguretat. Amb els intercanvis de criptografia descentralitzats, el problema és encara més complex.

Els sistemes de negociació alternatius (ATS), o plataformes de fitxes de seguretat, són plataformes de criptografia regulades establertes específicament per a l’emissió de fitxes de seguretat. Aquestes plataformes pretenen resoldre problemes de liquiditat que són, amb diferència, un dels principals obstacles que obstaculitzen l’adopció massiva de tokens de seguretat. La liquiditat representa la facilitat i l’estabilitat mitjançant les quals es pot comprar i vendre un testimoni de seguretat al mercat. Actualment, el mercat de les fitxes de seguretat està marcat per nivells de liquiditat extremadament baixos, a causa del baix nombre d’intercanvis de fitxes de seguretat operatius i regulats..

Les plataformes de fitxes de seguretat simplifiquen el procés d’emissió de fitxes de seguretat. Aquestes plataformes no només us emetran un testimoni de seguretat, sinó que també us ajudaran a passar per tots els tràmits i tràmits legals necessaris per complir plenament la normativa de la SEC o la normativa de valors de la jurisdicció del país on trieu emetre la vostra fitxa. Les plataformes de fitxes de seguretat us ajudaran a triar el proveïdor KYC / AML adequat per a la vostra STO.

Les plataformes de token de seguretat disponibles actualment inclouen Polymath, tZero, Swarm, Harbor, Securrency i Securitize.

Polymath

Polymath està treballant per convertir-se en el "Ethereum per als tokens de seguretat". Polymath ha desenvolupat la norma de token ST-20 a la part superior de la cadena de blocs d’Ethereum. La plataforma proporciona totes les solucions legals i tècniques necessàries per simbolitzar accions, bons o qualsevol altre formulari d’actius a la cadena de blocs.

Polymath ha emès el seu propi testimoni natiu, POLY, per utilitzar-lo com a moneda per a totes les operacions econòmiques que tinguin lloc a la plataforma de Polymath.

Polymath es considera líder en el sector del mercat d’intercanvi de fitxes de seguretat i ha establert una associació amb tZero, un intercanvi de fitxes de seguretat que promourà la liquiditat de fitxes de seguretat emeses a la cadena de blocs de Polymath.

Port

Harbour és una plataforma de negociació basada en cadenes de blocs creada específicament per emetre tokens de seguretat i ajudar-los en el procés de compliment del marc normatiu actual. Harbor també ajuda les empreses existents a simbolitzar els seus actius i passar a accions basades en blockchain. Harbour utilitza un sistema de token regulat que es basa en R-Token.

R-Token és un testimoni de permís basat en Ethereum que permet realitzar transferències de fitxes només si són aprovades per un servei de regulació en cadena, que està configurat per complir plenament amb la normativa de la SEC.

Titulitzar

Securitize és una plataforma de negociació basada en cadenes de blocs que serveix com a plataforma de punta a punta per a l’emissió de tokens per a la tokenització d’actius del món real. Aquests actius poden tenir la forma d’una empresa, un fons, una propietat immobiliària o qualsevol altra forma d’actius del món real.

Securitize està dissenyat per gestionar el processament d’inversors sol·licitats, des de l’autenticació d’inici de sessió fins a la recepció de capital, a més de l’emissió i gestió de tokens de seguretat durant tota la vida del recurs tokenitzat..

Securitize ho aconsegueix mitjançant el seu protocol DS únic que funciona mitjançant els seus tokens DS. Els tokens DS són tokens ERC20 basats en Ethereum que implementen els ganxos addicionals requerits pel protocol DS.

Eixam

Swarm és una plataforma basada en cadenes de blocs per a la simbolització d’actius del món real. Swarm es basa en el protocol SRC20, que és un estàndard criptogràfic especialment formulat per simbolitzar els actius. Els actius que es poden simbolitzar mitjançant Swarm poden incloure empreses, immobles, projectes agrícoles, energies renovables, fons de cobertura de criptomonedes, etc. Les plataformes faciliten la governança, la gestió i el comerç d’actius del món real simbolitzats.

El protocol SRC20 prescriu un conjunt definitiu de regles que s’han d’incorporar a les fitxes de seguretat per representar l’actiu simbolitzat. Aquesta normalització ajuda els programadors a desenvolupar aplicacions que puguin utilitzar aquests testimonis de seguretat. Les fitxes de seguretat basades en SRC20 poden realitzar el següent:

– Representar la propietat d’una part d’un recurs simbolitzat

– Permet als titulars de tokens gestionar els actius tokenitzats mitjançant votacions

– Protegiu els drets sobre els fluxos d’ingressos dels actius

– Proporcionar un ecosistema que compleixi la normativa per al comerç de fitxes de seguretat

El testimoni natiu de la plataforma és SWM, que facilita les operacions econòmiques a la plataforma Swarm.

Moneda

La divisa és una plataforma per a la tokenització d’actius del món real i l’emissió de tokens de seguretat. La plataforma presenta un sistema senzill "arrossegar i deixar anar" procediment per a l’emissió de fitxes de seguretat mitjançant uns quants clics. La plataforma també compta amb un motor únic, conegut com RegTex, que condueix KYC per a clients de 160 països, a més d’AML per a carteres de moneda digital i criptomoneda. RegTex també verifica les fonts de fons i els inversors acreditats.

A més, Securrency ofereix als usuaris APIs especials i capes d’abstracció conegudes com InfiniXChange flexible de Securrency per triar una cadena de blocs que triïn.

tZero

tZero és un intercanvi de fitxes de seguretat que s’associa amb el líder del mercat Polymath. Les tecnologies basades en blockchain que s’ofereixen mitjançant tZero tenen com a objectiu revolucionar el mercat de les fitxes de seguretat, així com solucionar les ineficiències inherents a Wall Street. tZero està dissenyat per fer que les operacions financeres siguin menys compromeses amb els marcs convencionals i institucionals del mercat.

La plataforma també té el seu testimoni natiu, el testimoni tZero, que alimenta totes les operacions comercials realitzades a la plataforma.

Comprar fitxes de seguretat mitjançant una STO o un intercanvi

Si us pregunteu com comprar fitxes de seguretat, es poden comprar mitjançant una Oferta de Token de Seguretat (STO) o mitjançant un intercanvi de fitxes de seguretat, que de vegades es denomina Sistemes de negociació alternatius de token de seguretat (ATS).

Compres mitjançant una oferta de testimoni de seguretat (STO)

La participació en una STO és similar a la participació en ICO de tokens d’utilitat. Podeu comprar fitxes durant una STO al lloc web del projecte. A continuació, podeu mantenir, vendre o canviar les vostres fitxes comprades. A causa del fet que les fitxes de seguretat representen valors financers, les fitxes comprades estan avalades per participacions tangibles, com ara actius, ingressos de la companyia o beneficis..

Les STO es llancen en plataformes basades en ATS com Polymath, Swarm, Harbor o altres. Abans de l’emissió, les empreses que llancin una STO es guiaran a través d’un conjunt de processos tecnològics i legals. Les fitxes de seguretat emeses d’aquesta manera compleixen els requisits de KYC i AML, així com les lleis de valors de les jurisdiccions concretes que toquen. Els tokens de seguretat llançats amb l’estàndard ST-20 de Polymath poden evitar el comerç entre particulars de països exclosos mitjançant contractes intel·ligents i la tecnologia de llista blanca de la plataforma. Sempre que compleixi els requisits, és fàcil esbrinar com invertir en fitxes de seguretat.

Sistemes avançats de negociació de token de seguretat (ATS) / Intercanvis de token de seguretat

Podeu comprar fitxes de seguretat mitjançant un dels següents borses de fitxes de seguretat disponibles actualment al mercat:

tZero

tZero no només és un intercanvi de fitxes de seguretat, sinó també una plataforma d’emissió de fitxes de seguretat. L’intercanvi és extremadament senzill d’utilitzar. La seva associació amb Polymath simplifica el procés de verificació legal pel qual han de passar els usuaris abans d’intercanviar tokens de seguretat. tZero compta amb un motor intel·ligent de concordança de comandes i un sistema de gestió de riscos, que compleixen totalment el comerç de tokens de seguretat. A tZero, els usuaris poden canviar fitxes basades en l’estàndard ST20, que és un estàndard Ethereum únic innovat per Polymath. Les fitxes estàndard ST20 només les poden comprar adreces Ethereum els propietaris de les quals hagin completat els procediments de verificació KYC.

BankToTheFuture (BTF)

BankToTheFuture (BTF) és una plataforma / borsa d’inversió de fitxes de seguretat a la qual només poden accedir i utilitzar inversors professionals. La plataforma només està oberta a inversors amb ingressos anuals d’almenys 200.000 dòlars, que es poden comprometre a invertir almenys 1.000 dòlars amb BTF anualment..

Bancor

Bancor és un intercanvi de fitxes de seguretat que ha desenvolupat el seu propi protocol Smart Token, que es considera un precursor de l’era emergent dels intercanvis de criptomonedes descentralitzats. Els tokens de seguretat basats en el protocol Smart Token es poden convertir automàticament en altres tokens de la xarxa de Bancor mitjançant una tecnologia única que funciona de manera similar als canvis d’atomes..

Bancor té el seu propi testimoni natiu, el testimoni BNT, que actua com un testimoni pont que pot intermediar el procés d’intercanvi entre qualsevol parell de tokens de seguretat que apareguin a l’intercanvi..

Procés d’oferta de fitxes de seguretat

Deixeu-vos passar pel procés de configuració d’una oferta de tokens de seguretat (STO).

Conèixer la normativa i el compliment legal

Abans de llançar una oferta de tokens de seguretat (STO), heu d’entendre les normes de seguretat federals, sobretot si voleu acceptar inversors dels EUA. Als EUA, les fitxes de seguretat han de complir una de les regulacions següents:

– Reglament D

– Reglament A+

– Reglament S

Reglament D

La regulació D permetrà a una STO evitar el registre a la SEC, sempre que els emissors de les fitxes hagin omplert "Formulari D", després de vendre les fitxes de seguretat. La part que ofereix les fitxes de seguretat pot sol·licitar ofertes d’inversors de conformitat amb la secció 506C.

La secció 506C requereix una verificació que impliqui que els inversors estan acreditats i que la informació proporcionada durant les sol·licituds és "lliure de declaracions enganyoses o falses".

Reglament A+

Aquesta exempció permetrà al creador de la STO oferir un testimoni de seguretat aprovat per la SEC a inversors no acreditats mitjançant una sol·licitud general per a una inversió de fins a 50 milions de dòlars..

Per al requisit de registrar amb èxit un testimoni de seguretat, l’emissió del reglament A + pot consumir més temps en comparació amb altres opcions. Per la mateixa raó, l’emissió del Reglament A + és considerablement més cara en comparació amb altres opcions.

Reglament S

Això es produeix quan es llança una STO en un país diferent dels Estats Units i, per tant, no està sotmesa als requisits de registre de l’article 5 de la Llei de 1993. Els creadors de la STO encara han de complir la normativa de seguretat del país on se suposa que es llançarà la STO.

Quan llançar una STO?

Recomanem llançar una STO per captar capital per a una empresa o empresa que compleixi 2 o més dels criteris següents. Com a tal, considereu la possibilitat de llançar una STO si la vostra empresa és:

– S’esperava generar almenys 10 milions de dòlars d’ingressos anuals

– Es preveu ser una start-up d’alt creixement

– Realització d’empreses transfrontereres

– Dissenyat per emetre accions transmissibles d’un actiu

– Està interessat en mitjans de finançament que connectin amb la base de clients de l’empresa

– Buscant nivells de liquiditat més alts per als titulars d’accions de la companyia

Identificar la vostra base de clients objectiu

Els creadors de STO poden buscar el registre complet a la SEC, que és un dilema legal, financer i logístic. Per saltar-se aquest pas, l’empresa ha d’optar per un "Exempció SEC". Per aconseguir-ho, heu de recórrer a l’exempció de la regulació D, que prohibeix les vendes a inversors no acreditats dels EUA.

D’altra banda, podeu optar per l’exempció de la regulació A. El grup de valors Tripoint Global s’està convertint en la primera empresa regulada que ofereix vendes de fitxes de seguretat segons el Reglament A de la SEC, és a dir, que pot vendre fitxes de seguretat a inversors no acreditats dels Estats Units..

Tanmateix, actualment, només podeu vendre fitxes de seguretat a inversors acreditats i no nord-americans. Els inversors acreditats es refereixen a persones o institucions amb un patrimoni net d’almenys un milió de dòlars. Només heu d’orientar aquests dos grups al vostre Màrqueting STO.

Les millors jurisdiccions del país per llançar la vostra STO

Les qüestions legals representen l’obstacle més significatiu al qual s’enfronta el model STO a tot el món. Tot i que actualment és il·legal recaptar capital a través de STO a la majoria de jurisdiccions de països, alguns altres han establert entorns legals molt amigables per al model de recaptació de fons STO. Actualment, les millors jurisdiccions nacionals per llançar la vostra STO són Malta, Canadà, Estònia, Suïssa, Alemanya i Lituània.

Malta

Malta és indiscutiblement el millor país per anar a llançar la vostra STO, sobretot tenint en compte que els funcionaris del país han expressat reiteradament la seva voluntat de convertir Malta en un centre internacional per a les STO. El país ha decidit establir un marc legal per a les STO, que es basa en tres actes aprovats per unanimitat pel Parlament maltès:

1- Llei de l’Autoritat per a la Innovació Digital de Malta (MDIA)

La llei MDIA proporcionava definicions legals, tokenòmiques i tècniques als usuaris de plataformes basades en blockchain a Malta. També va garantir que els proveïdors de serveis de tecnologia blockchain poguessin operar en un ambient legal i transparent.

2- Llei d’arranjament i serveis tecnològics innovadors (ITAS)

La llei ITAS detalla les directrius per certificar i auditar programes i marcs destinats a establir startups basats en blockchain, DAO, contractes intel·ligents i intercanvis de criptomonedes..

3- Llei d’actius financers virtuals (VFA)

La Llei VFA va establir un marc per a les regulacions que es poden aplicar a particulars i empreses que s’ocupin d’actius financers virtuals com ara ICOs, STO, intercanvis de criptomonedes, proveïdors de carteres de criptomonedes, gestors de carteres, corredories i assessors d’inversions. Tal com dicta la llei VFA, els emissors de fitxes criptogràfiques (ICO i STO) han de designar un agent VFA per supervisar i informar sobre el procés d’oferta de fitxes..

Aquests tres actes mostren que Malta ha desenvolupat un nou marc legal per a les STO, en lloc d’intentar obligar-los a complir la normativa existent. Això pot explicar per què Malta és la jurisdicció més amable del món per llançar una STO. Jurisdiccions d’altres països, per exemple Els Estats Units intenten regular les OTC mitjançant la modificació de les seves lleis existents sobre el mercat de valors i la borsa. Aquestes jurisdiccions solen examinar els llibres blancs per extreure idees conceptuals, fer complir les regulacions AML / KYC i formular lleis que es basen únicament en el tipus de testimoni venut mitjançant ICO o STO..

Canadà

Canadà és una jurisdicció legal molt compatible amb les STO, sempre que la venda de fitxes s’iniciï d’acord amb les directrius descrites al sandbox regulador ICO / STO publicat pels administradors de valors canadencs (CSA). El CSA va establir un grup de directrius estrictes per a l’emissió de prospectes i memorandums d’ofertes (OM) abans de llançar-se com a STO. L’OM ha d’incloure informació clara sobre el full de ruta del projecte, les identitats de l’equip de fundadors i els possibles riscos associats a la inversió.

Tal com implica el CSA, les entitats implicades en una STO han de completar un registre de concessionari abans de llançar la venda de tokens. A més, les empreses que compleixen els requisits per al desencadenament empresarial han de complir un grup d’obligacions financeres envers els inversors, és a dir, els detalls KYC i altres requisits d’idoneïtat rellevants.

Suïssa

Suïssa també és una de les millors jurisdiccions del món per llançar una STO. Les STO estan regulades per l’autoritat suïssa de supervisió del mercat financer (FINMA), que tracta els tokens de seguretat de manera similar als valors convencionals, com ara accions, futurs i bons. Com a tal, qualsevol empresa que ofereixi una STO ha de complir les mateixes lleis que regulen els valors. En la mateixa línia, les STO han de complir la normativa KYC per evitar diverses formes de frau.

A més, les STO també estan sotmeses als suïssos "Cinc grans" Normativa bancària: la normativa contra el blanqueig de capitals, la llei borsària, la normativa sobre infraestructures del mercat financer, la normativa bancària i la normativa sobre règim d’inversió col·lectiva. Aquestes regulacions estan formulades per promoure un entorn de mercat just i ètic i per protegir els inversors.

Els observadors creuen que Suïssa és probable que evolucioni cap a un centre de valors tokenitzats durant els propers anys, sobretot tenint en compte que el país ja compta amb un historial prometedor amb un gran nombre de projectes de criptomoneda..

Estònia

Estònia segueix els passos de Malta mitjançant l’establiment d’un entorn legal amable per als tokens de seguretat. L’Autoritat de supervisió financera d’Estònia (EFSA) tracta els tokens de seguretat com a valors tradicionals, d’acord amb la definició legal introduïda mitjançant la Llei del mercat de valors (SMA) i la Llei de les obligacions (LOA).

Totes les STOs haurien de ser supervisades per l’EFSA, que requereix que l’emissor d’una STO presenti un fulletó que inclogui tota la informació inclosa al Reglament del prospecte (Reglament (UE) 2017/1129). La informació necessària més important inclou els següents:

– Document de registre que inclou informació detallada sobre l’emissor del testimoni de seguretat

– Nota de seguretat que inclou informació sobre la naturalesa del testimoni de seguretat

– Descripció dels riscos associats a la inversió en el projecte

– Detalls de com s’utilitzaran els fons recaptats

Alemanya

Alemanya ha decidit adoptar una actitud legal amistosa envers els projectes basats en criptomonedes en general, que va instar Bitbond, la plataforma de préstec de criptomonedes P2P, a llançar allà la seva STO, per convertir-se en la primera STO que es llança a Alemanya..

L’emissor d’un testimoni de seguretat ha de redactar un fulletó abans de llançar l’STO per obtenir una llicència de BaFin, que és l’autoritat alemanya de regulació de valors. A més, les STO han de complir altres normatives alemanyes, inclosa la Llei alemanya de negociació de valors (WpHG), el Reglament europeu sobre abús de mercats (MAR) i el Reglament dels mercats europeus d’instruments financers (MiFIR)..

Lituània

Lituània és un dels països europeus més amigables de la STO, ja que els funcionaris del país han expressat reiteradament les seves intencions de convertir Lituània en un centre de fitxes de seguretat, sobretot tenint en compte que el país ja és un dels centres Fintech més destacats del món, gràcies als seus serveis molt amables. iniciatives blockchain. Lituània es compara amb Malta, reconeguda com el centre de blockchain més important del món, que acull centenars d’ICO i empreses basades en criptomonedes..

DESICO és una plataforma basada en cadenes de blocs que ofereix tot l’espectre de serveis relacionats amb les fitxes de seguretat, que està avalada pel Ministeri d’Economia i el Ministeri de Finances de Lituània. A més, Lituània és un dels pocs països de tot el món que tenen un marc legal especial que regula la inversió minorista a la indústria STO. Com a tal, Lituània es pot considerar una de les millors jurisdiccions d’Europa per llançar una STO.

Emissió del vostre testimoni de seguretat

Un dels problemes més grans associats als tokens de seguretat és la liquiditat. Abans de l’aparició de la cadena de blocs, era pràcticament impossible negociar la propietat fraccionada d’actius amb baixos nivells de liquiditat, com ara fons de capital privat o inversions immobiliàries. Amb la tokenització d’actius basada en blockchain, el problema és molt menys important.

Tot i això, hi ha algunes captures. Els tokens han de seguir complint la llei a mesura que canvien de mans, cosa que obliga a la implementació contínua de les regulacions KYC / AML durant tot el cicle de vida del testimoni. Els compradors de fitxes de seguretat han de tenir una plataforma que compleixi la llei per trobar-se: un intercanvi de fitxes de seguretat. La SEC ha decretat que tots els intercanvis criptogràfics que enumeren fitxes de seguretat s’han de registrar com a corredors de valors.

En conseqüència, heu de triar una de les plataformes d’emissió de seguretat registrades per iniciar el vostre STO. Aquests inclouen una de les plataformes de testimoni de seguretat que hem esmentat anteriorment, com ara Polymath, Harbor, Securitize i altres. Com a exemple, us guiarem pel procés de creació d’un testimoni de seguretat mitjançant Polymath.

(Nota: a les captures de pantalla que il·lustren els passos següents, vam redactar l’adreça d’etereum i les transaccions de les taxes pagades pel nostre testimoni de demostració. A part d’això, les captures de pantalla reflecteixen exactament el que us trobareu quan creeu el vostre testimoni de seguretat mitjançant el servei d’emissió de tokens de seguretat de Polymath)..

1- Finançeu la vostra cartera Ethereum Metamask:

Abans de començar a emetre el vostre propi testimoni de seguretat, heu de tenir fons d’èter a la cartera de Metamask. Metamask és una cartera Ethereum a la qual podeu accedir mitjançant el vostre propi navegador d’Internet. Si encara no teniu una cartera Metamask, podeu descarregar-vos l’extensió Metamask Chrome mitjançant aquest enllaç. A continuació, finançeu la cartera amb una mica d’èter.

A continuació, apunteu al navegador https://polymath-issuer.netlify.com/ i, a continuació, feu clic a "Creeu el vostre testimoni de seguretat" per iniciar el procés, tal com es mostra a la captura de pantalla següent.

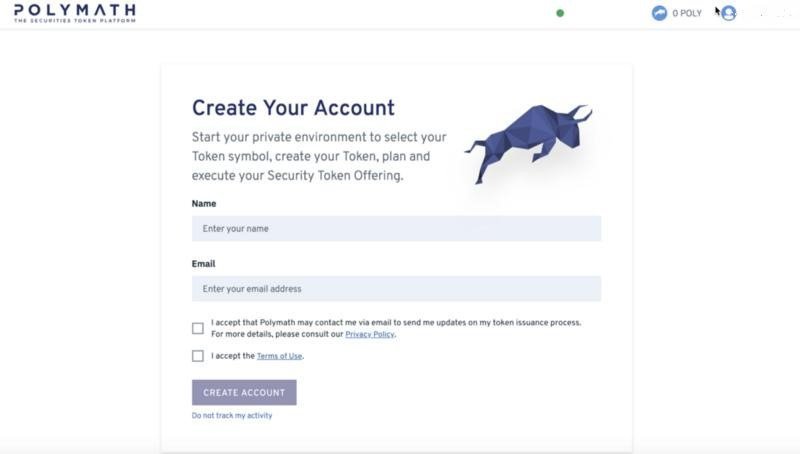

2- Crea el teu compte:

Per continuar amb el procés de creació del compte, haureu d’iniciar la sessió a la cartera de Metamask fent clic a la icona de Metamask a la barra superior del navegador Chrome i introduint la vostra contrasenya o contrasenya mnemotècnica. Fent això, enllaçareu la vostra cartera Metamask amb la vostra cartera Polymath després de crear el vostre compte.

Ara, creeu el vostre compte a la plataforma de Polymath introduint el vostre nom i adreça de correu electrònic. A continuació, accepteu la política de privadesa de Polymath, així com les seves condicions d’ús, i feu clic "Crear compte", tal com es mostra a la captura de pantalla següent.

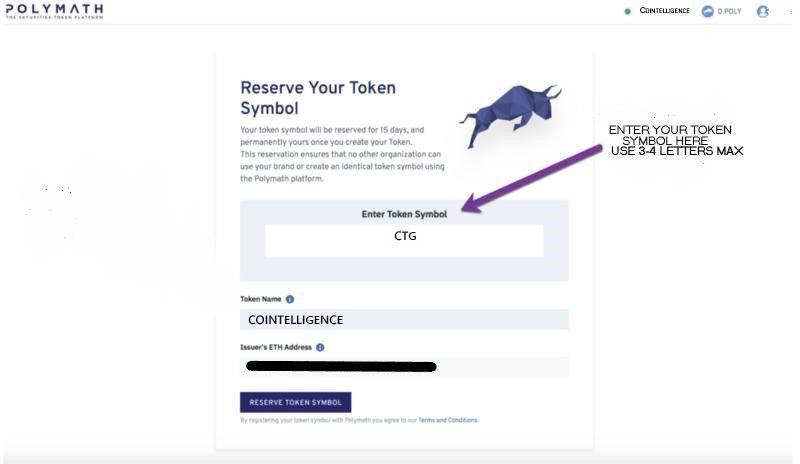

3- Reserveu el vostre símbol de testimoni:

A continuació, trieu el nom i el símbol del vostre testimoni i feu clic a "Símbol de testimoni de reserva" botó. Aquest pas us permetrà reservar un símbol de testimoni perquè ningú més el pugui utilitzar. Com es mostra a la captura de pantalla anterior, hem anomenat el nostre testimoni "Cointel·ligència" i va escollir el "CTG" símbol per a això.

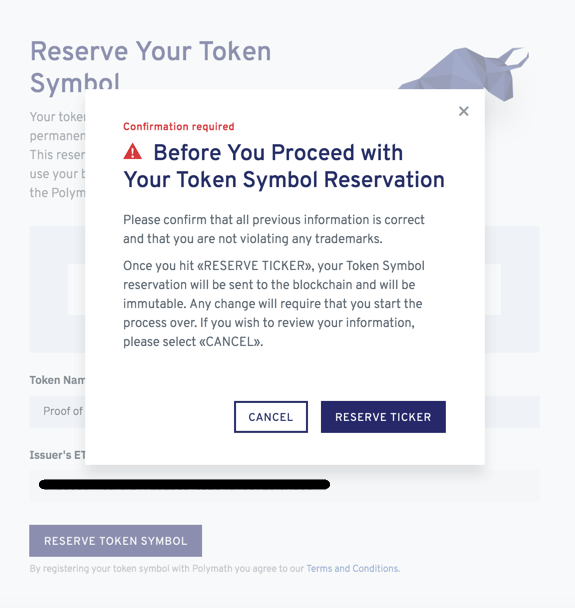

Després de triar el nom i el símbol del vostre testimoni, se us proporcionarà un període de 15 dies per consultar els vostres advocats i assessors. Se us demanarà una finestra emergent que us demanarà si esteu satisfet amb les vostres eleccions. Si tot està bé, feu clic a "Reserva Ticker" , tal com es mostra a la captura de pantalla següent.

Després d’enviar la sol·licitud de reserva de símbol de testimoni, la plataforma enviarà automàticament informació sobre la vostra oferta de testimoni de seguretat a l’adreça de correu electrònic que vau utilitzar per crear el vostre compte de Polymath. Haureu de verificar la vostra adreça de correu electrònic per poder rebre aquesta informació.

Després de confirmar la vostra adreça de correu electrònic, rebrà un correu electrònic que inclou un enllaç a la transacció del pagament per al registre de la vostra STO.

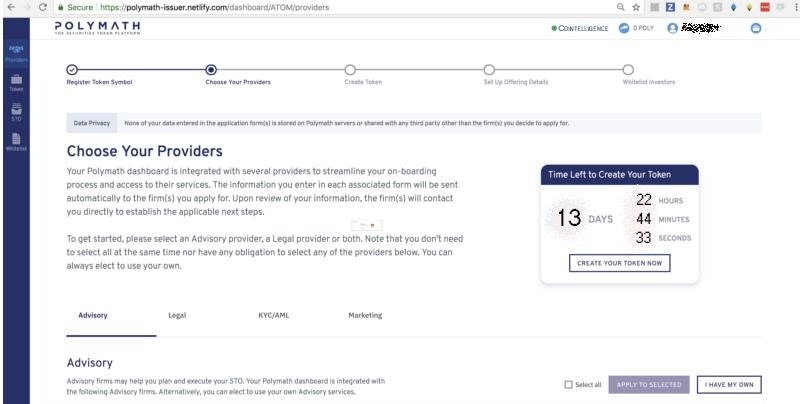

4- Tria els teus proveïdors:

En aquest pas, podreu seleccionar els socis que us ajudaran durant la vostra campanya STO. Tindreu l’oportunitat de formar el vostre equip seleccionant els proveïdors, l’equip de màrqueting i els assessors legals adequats per a AML / KYC.

Tot i que la plataforma no us enviarà correus electrònics per notificar-vos els proveïdors de serveis que heu seleccionat mentre encara esteu funcionant a testnet, se us enviarà una còpia de correu electrònic de mostra que, en cas contrari, se’ls enviaria.

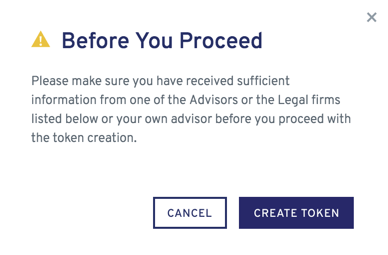

Ara feu clic al botó marcat "Crea el teu testimoni ara". Se us demanarà una finestra emergent que us demanarà que assegureu-vos que heu rebut la informació suficient d’un dels assessors o despatxos jurídics abans de continuar..

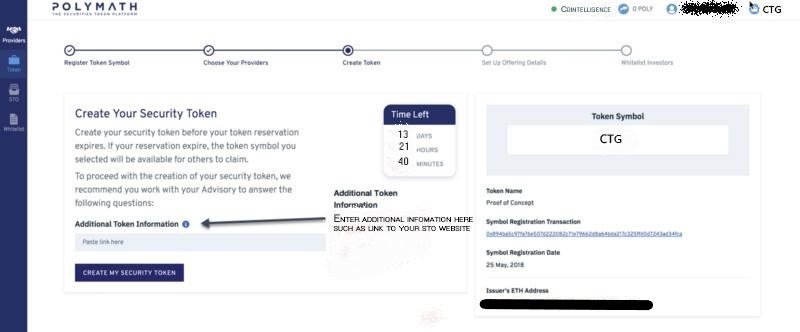

5- Creeu el vostre propi testimoni de seguretat:

Ara podeu introduir qualsevol informació addicional, com ara un enllaç al vostre lloc web STO, al quadre en blanc que es proporciona, tal com es mostra a la captura de pantalla següent.

Després, haureu de fer clic "Presentar" a l’extensió del navegador de cartera Metamask per indicar l’emissió del vostre testimoni de seguretat. S’enviarà una còpia del hash de la transacció ethereum a la vostra adreça de correu electrònic.

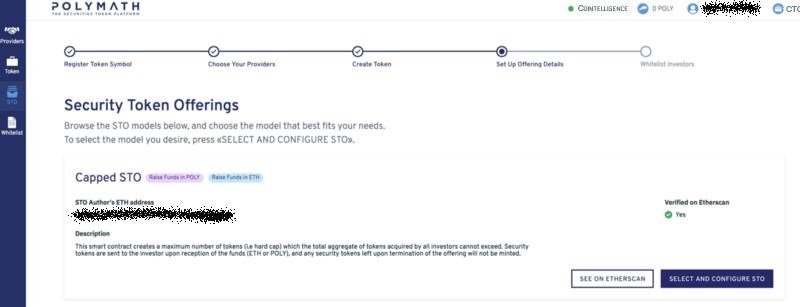

6- Configureu els detalls de la vostra STO:

L’últim pas del procés és fer clic al botó marcat "Configureu els detalls de l’oferta". En fer-ho, se us demanarà una pantalla com la que es mostra a la captura de pantalla següent.

En seleccionar una STO amb límit, oferireu un nombre predeterminat de fitxes a la venda a un preu específic per fitxa. Un cop assolit el límit màxim del testimoni, ja no es podran vendre més fitxes. Després de passar aquest pas, finalitzeu les dades de la vostra STO fent clic a "Seleccioneu i configureu STO", tal com es mostra a la captura de pantalla anterior.

Aquest pas també hauria d’incloure altres detalls sobre la vostra oferta de testimoni de seguretat, com ara:

– La data d’inici i finalització de la vostra oferta de testimoni;

– Moneda acceptada (ETH, POLY o tots dos)

– La taxa a la qual es valoraran les fitxes

Després d’emplenar totes les dades necessàries, feu clic a "Confirmeu i inicieu STO". En fer-ho, se us demanarà una pàgina com la que es mostra a la captura de pantalla següent.

7- Llista blanca dels inversors de la STO:

Aquest és l’últim pas en el procés de configuració del STO. Haureu de crear una llista blanca per als inversors que podran comprar fitxes durant la STO. La vostra llista blanca creada determinarà els països autoritzats a participar a la vostra STO. Confiarà en el vostre equip legal i assessors per crear la vostra llista blanca. Tingueu en compte que podeu actualitzar la vostra llista blanca abans, durant o fins i tot després de finalitzar la STO. Quan invertiu a la llista blanca, els veureu inclosos a la taula de la llista blanca, tal com es mostra a la captura de pantalla següent.

Aquest ha estat un resum dels passos que haureu de seguir per crear el vostre testimoni de seguretat mitjançant Polymath. A partir d’aquí, els vostres passos següents podrien ser promocionar la vostra nova STO a través de les xarxes socials i la inclusió a llista d’oferta de fitxes de seguretat (STO).

Pensaments finals

La comunitat de criptomonedes s’ha mostrat molt alleujada perquè la SEC hagi decidit no considerar les criptomonedes, és a dir, bitcoin i ethereum, com a valors, a causa del fet que s’han classificat com a fitxes d’utilitat. Actualment, els tokens de seguretat representen una quota de mercat extremadament baixa en comparació amb els tokens d’utilitat, i encara és habitual escoltar preguntes com ara "Què és un servei de testimoni de seguretat?" i "STO no és un nom més per ICO?". Tot i això, els observadors prediuen que el mercat de les fitxes de seguretat presentarà un ritme logarítmic de creixement durant el 2019. Es preveu que milions de dòlars de capital flueixin des de Wall Street i Silicon Valley cap a fitxes de seguretat, en lloc de fitxes d’utilitat, durant els propers dos anys. Aquest canvi d’ICO a STO s’està produint simplement pel fet que, amb el compliment legal, s’espera que hi invertiran més inversors i s’invertiran capitals més grans en models de negoci basats en fitxes de seguretat..

S’espera que les fitxes de seguretat canvien completament el mercat de renda variable, de la mateixa manera que Bitcoin va canviar la moneda. Això es deu al fet que les fitxes de seguretat ofereixen als inversors no només interessos econòmics líquids, sinó també un lliurament accelerat del producte. Estem en una nova era en què es poden simbolitzar totes les formes de propietat d’actius: és un mercat que pot valer més de diversos bilions de dòlars en els propers anys.