Institutionelle investorer vil snart komme ind i krypto – her er hvad du skal gøre i 2019

Piotr Wojdat

Chef for due diligence hos Memorandum. Hovedstad,

I lang tid har mange mennesker spurgt, hvornår og om forvalterne af større institutionelle fonde vil begynde at investere deres stærke ressourcer i kryptokurver.

Det korrekte spørgsmål burde være: hvorfor skulle institutionelle investorer overveje en sådan investering overhovedet? Det er ingen hemmelighed, at kryptoinvesteringer er blandt de mest ustabile og risikable i øjeblikket. Hvornår ville en pensionskasse f.eks., Hvis grundlæggende princip er at beskytte sin kapital og minimere risikoen, blive trukket ind i noget så uforudsigeligt og umodent som kryptokurver?

Der har været en strøm af artikler fra samfundet, der tyder på, at mange institutionelle investorer (også kaldet Smart Money) er det klar til at investere billioner af dollars på kryptokurrencymarkedet så snart de lovgivningsmæssige betingelser for dette opstår.

Store navne som Rockefeller, Rothschild eller George Soros investering i krypto har ansporet individuelle investorers fantasi og genoplivet håbet om at vende tilbage til den hurtige vækst og ublu investeringsafkast set i slutningen af december 2017 og januar 2018.

Disse artikler hævder, at hovedårsagen til, at disse institutioner til sidst vil investere i dette marked, er det “enorme udviklingspotentiale, der drives af yderligere udvikling og reel tilpasning af blockchain-teknologi i økonomien.”

Selv om denne afhandling lyder mere eller mindre logisk og er vanskelig at bestride, er det efter min mening ikke ligefrem tilfældet, når det kommer til institutionelle fonde selv..

Hovedforskellen mellem en individuel og institutionel investor er, at en individuel investor ser på investeringen gennem prisme af vækstpotentiale, mens en institutionel investor gør det gennem prisme af risiko.

Som jeg allerede har nævnt, synes kryptokurver at være meget “uinteressante” aktiver for institutioner som pensionsfonde i denne henseende. Er der noget, der i sidste ende kan overbevise dem om at investere i dette marked?

Det kaldes korrelationskoefficienten

Korrelationskoefficienten er en ret grundlæggende indikator, der viser, om 2 investeringsaktiver bevæger sig i samme retning. Koefficienten har en værdi fra 1 til -1, hvor 1 er en fuld positiv korrelation. Dvs. aktiver A og B bevæger sig i samme retning med nøjagtig samme ydeevne, mens koefficienten -1 betyder en fuld negativ korrelation – det vil sige, at 2 aktiver opfører sig nøjagtigt omvendt med modsat dynamik. Koefficienten omkring 0 indikerer ingen sammenhæng.

Et godt eksempel på en stærk positiv sammenhæng er for eksempel prisen på råolie og mineselskabernes aktiekurs.

Okay, men hvorfor er det så vigtigt?

Ved konstruktion af en investeringsportefølje er det ekstremt vigtigt at vælge investeringsaktiver på en sådan måde, at risikoen for tab minimeres. Men hvad betyder dette i praksis?

Lad os antage, at vores portefølje består af aktier i mineselskaber, olie futures, norske kroner (Norge er berømt for sin olieeksport).

Ved første øjekast har vi meget diversificerede aktiver (aktier, råvarer, forex); vi føler os trygge. Porteføljen klarer sig meget godt; stigende oliepriser skubber vores mineselskabslagre op, mens den norske krone også styrker sig over for andre valutaer. Vores portefølje ligger langt over markedsbenchmarks; vi er investeringsgenier!

Efter et par dage vælter imidlertid oliemarkedet, priserne er dyppet et dusin procentpoint, markedet er i fuldstændig panik. Det viser sig, at vi ikke kun lider tab på oliekontrakter, men vores aktier og den norske krone er også i frit fald. Vi har mistet alle vores gevinster i løbet af et øjeblik, og vores portefølje mister alue i en voldsom hastighed på trods af at vi ønskede at begrænse risikoen for sådanne tab gennem diversificering.

Hvor gik vi galt?

Vores porteføljes grundlæggende problem var dårligt udvalgte investeringsaktiver, hvilket bidrog til de tumultuøse udsving i værdien af vores portefølje. Aktiverne var stærkt korreleret; derfor medførte et standardfald i prisen på oliekontrakter med 3 procent, at værdien af hele porteføljen faldt endnu ud over denne værdi. formen for porteføljespredning har ikke opfyldt sin antagne funktion.

Så hvordan kan vi kontrollere risiko?

En vigtig indikator, der bruges af investeringsporteføljeforvaltere, er den såkaldte Sharpe-forhold.

Dette indikerer sammenhængen mellem potentiel risiko målt ved et bestemt aktivs volatilitet og det forventede investeringsafkast. Kort sagt, Sharpe Ratio hjælper investorer med at afgøre, om fondsforvalteren tager den passende risiko i forhold til det forventede investeringsafkast.

Jo højere Sharpe-værdi, jo bedre, da det antyder et højere antaget afkast i forhold til et bestemt risikoniveau.

Nu for det mest interessante: vi kan forbedre vores forhold ved at tilføje ikke-korrelerede aktiver til vores portefølje, selvom de er meget høje.

Lad os vende tilbage til vores eksempler på portefølje, som stort set var baseret udelukkende på aktiver, der var stærkt forbundet med råolie. Hvis vi tilføjede ikke-korrelerede aktiver til vores portefølje, for eksempel aktier i transportselskaber (som måske endda vokser fra lavere oliepriser), ville vores portefølje være mere diversificeret og sandsynligvis miste mindre i værdi.

Så hvor kommer kryptovalutaer ind?

Vi ved alle, at kryptokurver er en ekstremt risikabel investering, men det mest interessante ved dette marked er dets korrelationskoefficient med det traditionelle finansielle marked.

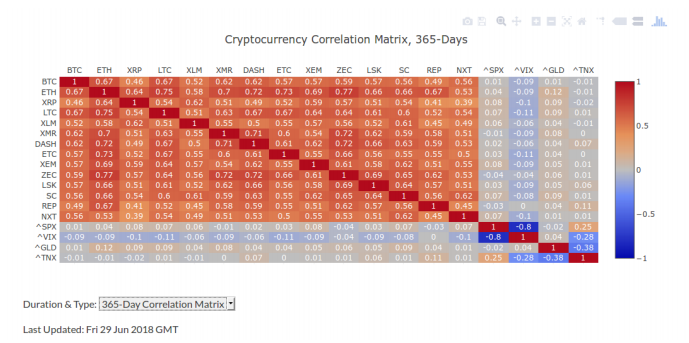

Som vi kan se, er alle kryptovalutaer, der er anført i ovenstående tabel, nært beslægtede (med en faktor på over 0,5). Nederst ser vi “traditionelle” finansielle instrumenter, der fungerer som et benchmark for hele kapitalmarkedet.

Til afklaring betyder SPX S&P 500-indeks, VIX er markedets volatilitetsindeks (i daglig tale benævnt “frygtindeks”), GLD står stort set for guldmarkedet, og TNX betyder rente på 10-årige amerikanske obligationer.

I alle 4 tilfælde ser vi, at sammenhængen med kryptokurrencymarkedet i det sidste år svinger omkring nul eller endda er negativ.!

Dette er det matematiske nøglebevis for mangel på en sammenhæng mellem det finansielle marked og kryptomarkedet!

Hvad betyder dette for Crypto?

Investeringsforvalteres bestræbelser på at hæve deres Sharpe Ratio vil føre dem til at tilføje kryptokurver til deres investeringsporteføljer, selvom de måske ikke fuldt ud forstår selve teknologien eller dens potentielle kapaciteter i fremtiden. For dem er det kun historiske statistikker over dette markeds korrelation med traditionelle investeringsværktøjer, der betyder noget.

Som jeg allerede har nævnt, træffes deres investeringsbeslutninger på basis af formler og statistiske modeller og ikke på hunches eller et ønske om hurtig fortjeneste.

Efter min mening er dette den største faktor, der vil tiltrække store institutionelle penge til kryptokurrencymarkedet, som som et resultat af deflaterende karakter af kryptokurver og den hyperinflationsmæssige karakter af fiatvalutaer på 99% i sidste ende skal føre til højere priser..

Derfor er det et spørgsmål om “hvornår” snarere end “hvis.”

Så hvis du tror på udviklingen af denne teknologi, og du har holdt troen indtil nu, og hvis du er en rigtig investor, har jeg kun en besked til dig … HODL!

Bidrag fra Piotr Wojdat

Piotr Wojdat er chef for due diligence og analyse hos Memorandum. Hovedstad, et internationalt investeringsselskab med fokus på blockchain-baserede aktiver. Deres ekspertise inden for venturekapital, privat kapital og investeringsbank giver dem mulighed for at levere eksemplariske tjenester til deres kunder og gode muligheder for investeringsattraktion.