Wie definiert dezentrales Finanzwesen das Bankwesen neu?

Daniel Elias

Daniel Elias

Marketing, Jibrel

Eine der aufregendsten Möglichkeiten, die dezentrale Netzwerke bieten, ist die Fähigkeit, eine dezentrale Finanzwelt aufzubauen.

DeFi (Decentralized Finance) sieht eine Zukunft vor, in der alle traditionellen Bankdienstleistungen über ein dezentrales Netzwerk angeboten und durchgesetzt werden können intelligente Verträge. Dies würde es den Verbrauchern ermöglichen, Geld autonom zu leihen und zurückzuzahlen, den Anlegern den Kauf von Asset-Backed-Securities zu ermöglichen und Transaktionen sicher zu sehen, während die entsprechenden Vorschriften eingehalten werden.

Während das Sorgerecht für institutionelle Grade ein grundlegender Baustein ist, um dies zu erreichen, ist die Fähigkeit, verschiedene Vermögenswerte zu kennzeichnen, die andere Seite der Medaille. Ein 10-Billionen-Dollar-Markt für Sicherheitstoken entwickelt sich und kombiniert die Leistungsfähigkeit der Blockchain-Technologie mit standardisierten Wertpapieren.

Was erreicht die Tokenisierung??

Krypto-Assets wurden größtenteils als Währungen für einen Großteil ihrer Existenz angesehen, nicht zuletzt aufgrund der ursprünglichen Absicht von Bitcoin. Mit dem Fortschreiten des Speicherplatzes haben sich jedoch die Ziele von Krypto-Assets erweitert.

Anstatt einen marktbasierten und oft abstrakten Wert zu halten, Tokenisierung ermöglicht die Sicherung von Token durch Vermögenswerte wie Edelmetalle. Immobilien oder Firmenkapital. Dies verschafft ihnen daher einen inneren Wert und bietet Investoren und Verbrauchern eine Reihe von Verbesserungen, wie zum Beispiel:

- Eigentumsanteile & Liquidität von schwer zu teilenden Vermögenswerten wie Gewerbeimmobilien und bildender Kunst zeichnen sich weiterhin durch geringe Liquidität und hohe Stückkosten aus.

- 24/7 Märkte das geht weit über das typische Börsengeschäft von 9:30 bis 16:00 Uhr hinaus. (EST), typische Geschäftszeiten. Tokenisierte Vermögenswerte würden auf die gleiche Weise wie BTC oder ETH gehandelt.

- Schnelle Abwicklung hat das Potenzial, die Abwicklungsgeschwindigkeit für Wertpapiere zu erhöhen und Transaktionen in Minuten gegenüber Tagen abzuwickeln.

- Kostensenkung In den Bereichen Verwaltung, Middle / Back Office und Compliance kann die Compliance aufgrund der Automatisierung erheblich eingeschränkt sein. Dazu gehören Aktivitäten wie Ausschüttungen, Rücknahmen und Stimmrechtsvertretung, die über intelligente Verträge programmiert werden können, um die Effizienz zu verbessern.

Die Tokenisierung muss nicht den gesamten Anlageprozess untergraben. es zielt lediglich darauf ab, es zu rationalisieren, indem Vermittler entfernt und Kosten gesenkt werden.

Ein Beispiel hierfür sind regulatorische Belastungen wie KYC und AML, die auf Netzwerkebene programmiert werden können. Ein Unternehmen kann es so gestalten, dass seine mit Token versehenen Immobilien nur an zuvor von KYC / AML zugelassene Personen mit Wohnsitz in bestimmten Ländern übertragen werden können.

Die Identität des Anlegers würde mit einer Krypto-Asset-Brieftasche verknüpft. Wenn ein Investor versucht, die Token an eine nicht genehmigte Person zu handeln, schlägt die Transaktion fehl. Dadurch entfällt die Notwendigkeit, dass jede Partei bei jedem Investor eine Due Diligence durchführt, und es muss so vorgegangen werden, dass sie nur einmal durchgeführt werden muss.

Die Tokenisierung garantiert zwar keine Liquidität, bietet den Anlegern jedoch Zugang zu gezielten Gelegenheiten, die sonst unerreichbar gewesen wären. Dies kann beispielsweise die Fähigkeit umfassen, Eigenkapital in Form von Token in einem bestimmten Gebäude zu erwerben.

Im Extremfall könnte dies dazu führen, dass Eigentümer von Vermögenswerten Vermögenswerte auf eine Weise bündeln, die bisher nicht möglich war, und von einem verbesserten Zugang zu Kapital profitieren. Obwohl dies im Rahmen der bestehenden regulatorischen Richtlinien erfolgen muss, könnten sicher gesicherte Token globale Investoren dazu ermutigen, in zuvor lokalisierte Gelegenheiten zu investieren.

Was ist die aktuelle Landschaft??

Tokenisierung ist weit von einem fertigen Produkt entfernt. Es gibt weiterhin Probleme, wie sichergestellt werden kann, dass ein Token wirklich durch das Asset abgesichert ist, für das es sich ausgibt, sowie Probleme bei der Durchsetzung dieses Tokens.

Die Vorschriften für Krypto-Assets sind in vielen Ländern im Allgemeinen unklar und in dieser Untergruppe nicht genauer. Während die Tokenisierung noch in den Kinderschuhen steckt, gibt es eine wachsende Zahl von Parteien, die in den Raum involviert sind.

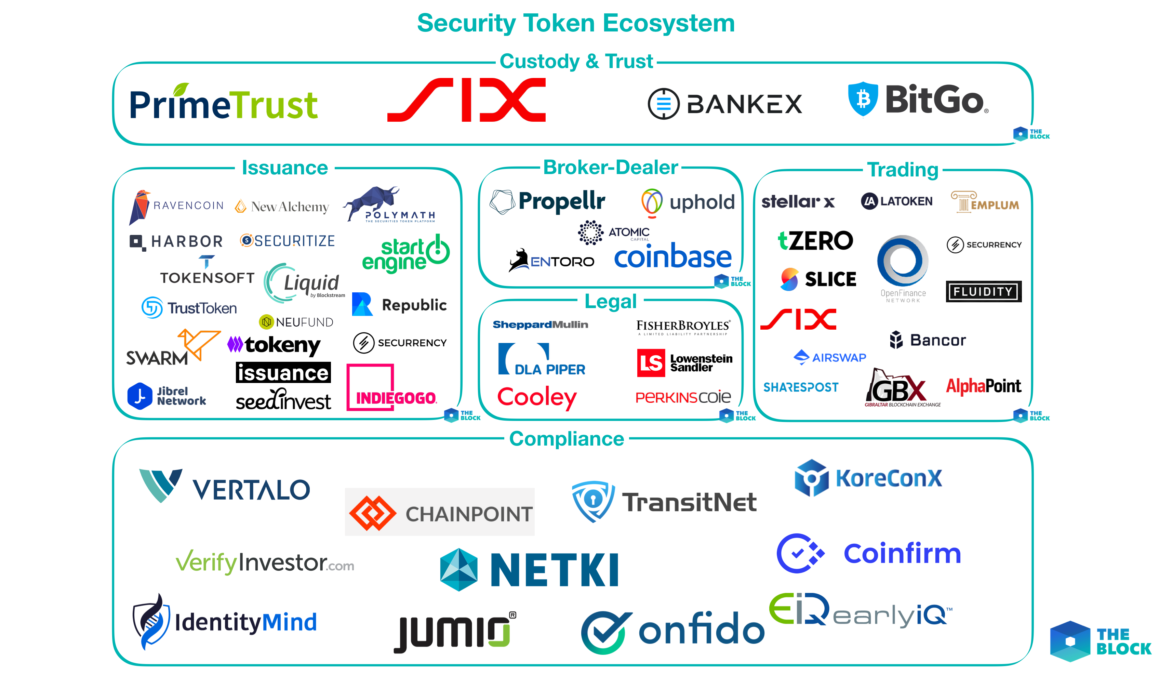

Das Sicherheitstoken-Ökosystem (Der Block)

Das Sicherheitstoken-Ökosystem (Der Block)

Diese Unternehmen bauen derzeit einen Großteil der Infrastruktur auf, die für Token-Assets erforderlich ist.

Zwar müssen weitere Dienste geschaffen werden, einschließlich Marktdatendiensten und Research / Ratings, die in traditionellen Märkten üblich sind, aber die Grundlagen werden gebildet.

Nach a Bericht von PWC, 28 Security Token Offerings (STOs) brachten 2018 442 Millionen US-Dollar ein, wobei für 2019–20 ein dramatischer Anstieg dieser Zahl erwartet wird.

Eine solche STO, tZERO (die Tochtergesellschaft des E-Commerce-Riesen Overstock), ist ein gutes Beispiel dafür, wie tokenisierte Assets in der Praxis funktionieren können.

Über 1.000 Investoren weltweit haben zu der anfänglichen STO-Erhöhung in Höhe von 134 Millionen US-Dollar beigetragen. Die von ihnen gekauften Token können entweder von einem Broker oder in ihren eigenen Geldbörsen aufbewahrt werden. Diese Token können dann nach dem Start der tZERO-Plattform im Jahr 2019 frei gehandelt werden.

Das Unternehmen selbst hat sich zum Ziel gesetzt, eine Handelsplattform aufzubauen, die speziell für Token-Assets entwickelt wurde, und hat eine unterzeichnet Deal mit einer Private-Equity-Firma, um den Handel mit seltenen Mineralien wie Kobalt auf der Plattform zu ermöglichen.

Während der Schwerpunkt hauptsächlich auf Emission und Handel lag, sind Depotlösungen wohl der wichtigste Aspekt, um Anlegern die Teilnahme an DeFi zu ermöglichen.

Die Schweizer Börse SIX entwickelt eine Handelsplattform für Token-Assets, die als SIX Digital Exchange bekannt ist. Dies unterliegt den gleichen schweizerischen Finanzvorschriften wie die Kernbörse und wird eine „vollständig integrierte Handels-, Abwicklungs- und Verwahrungsinfrastruktur“ für digitale Vermögenswerte sein, die um Vermögenswerte wie bildende Kunst erweitert werden soll.

Die meisten Krypto-Asset-Depotoptionen wurden bisher von Crypto-First-Unternehmen wie Coinbase oder Xapo eingeführt. Es sollte nicht überraschen, dass bestehende Finanzdienstleistungsunternehmen aufgrund ihres regulatorischen Wissens und der engen Beziehung zu traditionellen Vermögenswerten Depotlösungen für tokenisierte Vermögenswerte auf den Markt bringen.

Ein weiteres Schweizer Unternehmen, die Investmentbank Vontobel, hat den Digital Asset Vault ins Leben gerufen, um Banken und Vermögensverwaltern Handels- und Depotlösungen anzubieten. Das Angebot von Vontobel knüpft wieder an die bestehenden Vorschriften an, die sie bereits bei normalen Vermögenswerten einhalten.

Da die Tokenisierung in den kommenden Jahren immer beliebter wird, wird die Zahl der interessierten Parteien wahrscheinlich dramatisch ansteigen, sowohl bei Crypto First-Unternehmen als auch bei bestehenden Finanzinstituten.

Jibrels Vision

Die Fähigkeit, reale Assets zu tokenisieren und in die Kette zu bringen, ist ein wesentlicher Bestandteil von Jibrels Vision. Es gibt verschiedene Arten solcher Assets, die mit einem Token versehen werden müssen, darunter:

- Währungen und Waren (zur Wertspeicherung und -übertragung)

- Schuldtitel (für automatisierte Kreditvergabe)

- Verbriefte Schuldtitel (für den Handel)

Jcash ist eine Darstellung davon und bietet währungsgestützte digitale Token (wie EUR, USD, GBP und KRW). Diese “Crypto-Fiats”sind vollständig durch ihre zugrunde liegenden Vermögenswerte abgesichert, was bedeutet, dass Verbraucher sicher sein können, dass ihre Vermögenswerte für den Fall garantiert sind, dass Jibrel nicht mehr existiert oder nicht mehr funktioniert.

Fiat-Währungen sind jedoch nur die erste von vielen verschiedenen Arten von Vermögenswerten, die in die Kette gebracht werden.

Jibrel war das erste Unternehmen, das eine Sukuk-Transaktion in einer Blockchain durchführte und Ethereum verwendete, um der Al Hilal Bank den Verkauf eines Teils der Emission islamischer Anleihen zu ermöglichen.

Diese Emission war ein Beispiel für viele der Effizienzgewinne, die Emittenten erwarten können, darunter die Erleichterung des Clearings und der Abwicklung, ein geringeres Abwicklungsrisiko, niedrigere Transaktionskosten und ein Netzwerk, das jederzeit funktioniert und verfügbar ist.

Jibrel ist auch eine Partnerschaft mit der SEED-Gruppe eingegangen, mit der 250 Millionen US-Dollar ihrer finanziellen Vermögenswerte aufgebracht werden sollen.

In den nächsten 12 Monaten wird Jibrel Jcash und Piloten wie die oben genannten ergänzen, indem es die Nutzung und Transaktionen von Waren, Immobilien und Sukuk / Anleihen über Ethereum ermöglicht. Dies wird es einem viel breiteren Spektrum von Asset-Eigentümern ermöglichen, ihre Assets zu tokenisieren, und wird Möglichkeiten eröffnen, die zuvor nicht existierten.

Neben der Ermöglichung der Token-Ausgabe müssen auch Speicher- und Transaktionslösungen für institutionelle Zwecke bereitgestellt werden.

Dies schließt Brieftaschen mit dem Jwallet soll Sicherheit auf Bankebene bieten und gleichzeitig die volle Kontrolle der Benutzer behalten. Es ermöglicht Benutzern, Transaktionen und Salden auf eine Weise zu durchsuchen, mit der Bankkunden und institutionelle Anleger vertraut geworden sind.

Zukünftige Iterationen werden auch eine detaillierte Analyse von Überweisungen und Salden ermöglichen sowie regulierte Transaktionen ermöglichen, einschließlich KYC / AML-Überprüfungen von Blockchain-Adressen. Dies sind wichtige Funktionen, die erfahrene Anleger benötigen, um digitale Assets einzuführen.

Wenn von institutionellen Anlegern erwartet wird, dass sie tokenisierte Wertpapiere einsetzen, ist die Bereitstellung solcher Lösungen ein wichtiger Schritt. Es macht wenig Sinn, eine Token-Welt zu ermöglichen, wenn es nur begrenzte, für Investoren geeignete Lösungen für digitale Assets gibt.

Während die meisten Krypto-Geldbörsen Die derzeit vorhandenen konzentrieren sich hauptsächlich darauf, Benutzern das Senden und Empfangen zu ermöglichen Kryptowährungen, Die Jwallet wurde von Grund auf neu entwickelt, um die Verwendung von zu erleichtern Krypto-Assets.

Daniel Elias, Marketing bei Jibrel

Daniel Elias, Marketing bei Jibrel

Daniel ist Mitglied des Jibrel-Marketingteams, einem Blockchain-Unternehmen, das Währungen, Aktien, Rohstoffe und andere finanzielle Vermögenswerte als Standard-ERC-20-Token in der Ethereum-Blockchain bereitstellt. Er ist ein Wachstumshacker mit einem Hintergrund in der Unternehmensberatung, der Banken wie JP Morgan, Goldman Sachs und HSBC bei der digitalen Transformation geholfen hat, bevor er zu Startups überging.